납세자의 조세 공평성 인식에 대한 잠재프로파일 분류 및 영향요인 분석

초록

본 연구는 한국조세재정연구원에서 수행한 재정패널조사 15차 데이터를 활용하여 조세 공평성 인식과 하위 집단 간의 관련성을 분석했다. 연구는 심리학적 이론을 기반으로 수직적 공평성, 수평적 공평성, 교환 형평성의 차원을 분석하고, 잠재프로파일분석(LPA)을 통해 납세자들의 조세 공평성 프로파일을 식별했다. 분석 결과, 3개의 잠재집단이 가장 적합하다는 결과가 나왔으나, 최소 비율 집단의 문제로 인해 2개의 의미 있는 하위 집단을 도출했다. 연구 결과는 여러 하위 집단이 조세 공평성에 대해 다른 인식을 가지며, 이는 연령, 혼인상태, 최종학력, 연간 총소득과 연관이 있음을 밝혀냈다. 또한 조세 공평성 인식은 조세 정책과 개인 순응에 영향을 미치는 주요 요인으로 확인되었다. 연구는 조세 공평성에 영향을 미치는 인구통계학 및 사회경제적 요인들이 조세 공평성 인식 형성 과정에서 상호작용하며 하위 잠재집단의 분류에 영향을 미친 것으로 나타났다. 그러나 연구는 결측치 등 2차 데이터의 한계로 인해 다양한 하위 지표를 모델에 포함시키지 못하였으며, 변수 정의나 분류의 차이로 인해 조세 공평성의 모든 측면을 전체적으로 포착하지 못한 한계를 보였다. 본 연구는 잠재 납세자 집단을 파악하여 조세 정책에 맞는 맞춤형 접근 방식(Tailored Approach)을 개발하는 기초로 활용하고, 아울러 커뮤니케이션 전략 및 거버넌스 강화의 필요성을 강조한다. 연구 결과는 조세 공평성을 포함한 다양한 관점이 조세 정책과 사회적 결속에 미치는 영향을 강조하며, 조세 시스템을 더욱 공정하고 효과적으로 개선하는 데 기여할 것으로 기대된다.

Abstract

This study analyzed the relationship between perceptions of tax fairness and subgroups using data from the 15th fiscal panel survey conducted by the Korea Institute of Public Finance. The study analyzed the dimensions of vertical fairness, horizontal fairness, and exchange equity based on psychological theory, and identified taxpayers' tax fairness profiles through Latent Profile Analysis(LPA). As a result of the analysis, the results showed that three latent groups were most appropriate, but two meaningful subgroups were derived due to problems with the minimum ratio group. The study found that different subgroups had different perceptions of tax fairness, and that this was associated with age, marital status, highest level of education, and gross annual income. Additionally, perception of tax fairness was identified as a key factor influencing tax policy and individual compliance. The study found that demographic and socioeconomic factors, which are major factors affecting tax fairness, interacted in the process of forming tax fairness awareness and influenced the classification of sub-potential groups. However, the study was unable to include various sub-indicators in the model due to limitations in secondary data such as missing values, and showed limitations in not fully capturing all aspects of tax fairness due to differences in variable definitions or classifications. This study identifies groups of potential taxpayers, proposes an approach tailored to tax policy, and emphasizes the need to strengthen communication strategies and governance. The research results highlight the impact of various perspectives, including tax fairness, on tax policy and social cohesion, and are expected to contribute to improving the tax system to be fairer and more effective.

Keywords:

tax fairness, vertical fairness, horizontal fairness, exchange fairness, latent profile analysis키워드:

조세 공평성, 수직적 공평성, 수평적 공평성, 교환 형평성, 잠재프로파일 분석I. 서 론

현대 사회에서 과세는 거버넌스의 중심 역할을 수행하며, 필수적인 공공 서비스 제공과 사회경제적 발전을 주도하는 핵심적인 구성 요소로 인식되고 있다. 이러한 과세의 중요성은 정부와 시민 사이의 조화로운 상호작용을 가능하게 하며 국가의 재정 건전성과 발전을 촉진하는 데에 큰 역할을 한다(Wahab and Holland, 2012). 과세를 통해 정부는 필요한 자금을 확보하고 국민에게 공공 서비스를 제공하여 사회적 복지와 경제 발전을 실현할 수 있다. 그러나 현대 사회에서는 조세 시스템과 납세자 간의 관계가 점점 더 복잡해지고 있다. 공공 서비스의 다양성과 규모가 커지며 정부의 재정 수요도 증가하고 있는 가운데, 조세 제도의 공평성과 효율성은 더욱 중요한 이슈로 부각되고 있다. 납세자들은 정당한 부담을 느끼고 공평한 대우를 받을 것을 기대하며, 이는 조세 제도의 설계와 운영에 막대한 영향을 끼치고 있다(Casler and Rafiqui, 1993).

본 연구에서는 납세자들의 조세 공평성에 대한 인식과 이에 영향을 미치는 요인을 분석하고자 한다. 무엇보다 조세 공평성은 납세자들의 조세 부담이 공평하게 이루어져야 함을 의미한다. 이 공평성에 대한 인식은 납세자들의 조세 순응과 조세 납부 의지에 직접적인 영향을 미치며, 이는 국가의 재정 건전성과 사회 발전과도 밀접한 관련이 있는 주제이다(Pinskaya, 2015).

본 연구는 다양한 요인들이 납세자들의 조세 공평성에 미치는 영향을 탐구하기 위해 인구 사회학적 특성, 소득 수준, 직업 유형, 직무 및 고용 상태, 사업 소유권과 사업 규모 등을 고려한다. 또한, 조세 제도의 투명성과 강제성, 정부의 공공 서비스 제공 등과 같은 제도적인 요인들도 고려하여 납세자들의 조세 공평성에 미치는 영향을 깊게 분석할 계획이다. 또한 방법론적으로 잠재프로파일 분석(Latent Profile Analysis)를 활용하여 납세자들을 서로 다른 인식 패턴을 갖는 다양한 프로파일로 분류하고자 한다. 이를 통해 조세 공평성에 대한 인식이 어떻게 다양한 요인에 의해 영향을 받고 있는지를 밝혀내고, 이를 기반으로 조세 시스템 개선에 대한 제언을 제공한다. 따라서 이러한 연구는 정부와 납세자 간의 신뢰와 협력을 강화하며 지속 가능한 과세 시스템을 구축하기 위한 중요한 기여를 할 것으로 기대된다. 조세 공평성에 대한 납세자들의 인식을 이해하고 이를 기반으로 조세제도를 개선함으로써, 공정하고 효과적인 조세 징수와 재원 확보를 실현하고 사회적 발전을 촉진하는 데에 기여할 것이다. 이를 통해 현대 사회의 동향과 요구에 부응하는 과세 시스템을 구축하는 데에 도움이 되고자 한다. 이러한 연구 방향을 통해 납세자들의 조세 공평성에 대한 인식과 이를 구성하는 다양한 요인들을 파악하여, 정부와 납세자 간의 긍정적 상호작용을 강화하고 지속 가능한 과세 시스템을 구축한다.

본 논문의 구성은 다음과 같다. Ⅱ장에서는 먼저 실증분석의 틀을 제공하는 이론적 배경과 연구 주제를 제시한다. Ⅲ장에서는 기존 연구 및 이론적 배경을 토대로 연구 대상 및 변수, 그리고 연구 방법을 살펴본다. Ⅳ장에서는 실증분석 결과를 제시하였다. Ⅴ장에서는 연구 결과를 요약하였다. 마지막으로 VI장에서는 결론과 시사점 그리고 후속 연구 방향을 제안하였다.

II. 이론적 배경

1. 조세 공평성

기존 연구에서는 조세 공평성에 대한 납세자들의 인식을 조사하며, 이들 연구는 주로 공평성 이론에 근거하고 있다. 공평성 이론은 개인의 공평성에 대한 인식이 행동을 결정한다는 개념을 제시한다. 본 연구도 이와 같은 공평성 이론을 기반으로 진행되었다. 여러 연구자 중 Adams(1965)는 개인의 공평성 인식을 투입과 산출의 관점에서 설명했다. 개인은 자신의 투입 대비 산출의 비율이 그들이 적정하다고 여기는 기준과 다를 경우 불공평성을 느끼게 된다고 주장했다. 따라서 공평하지 않다고 인식되는 계약이나 관계에 대해서는 회피하거나 조정하는 행동을 할 것으로 예측되었다. 이로 인해 납세자들은 불평등에 대응하기 위해 조세를 줄이려는 의도로 탈세 행위에 참가하였다. 이러한 공평성 이론을 바탕으로 납세행위는 납세자와 정부 간의 조세와 공공재의 교환계약으로 해석할 수 있다. 조세 공평성은 납세자가 정부에 조세를 납부하고, 정부가 공공 서비스와 공공재에 대한 지출을 부담하는 교환계약 관계에서 교환의 공평성에 대한 인식으로 정의된다. 이에 따라 납세자들은 조세 공평성을 낮게 평가할 경우 과세된 소득을 낮게 보고할 가능성이 크다. 예를 들어, 정부의 공공지출 정책이 납세자들의 동의를 얻지 못하거나 조세 부담의 불공평한 분배가 인식될 경우가 이에 해당할 것이다(Hessing et al., 1988).

기존 연구에서 주로 다루어진 조세 공평성에 대한 심리학적 이론들은 조세 제도의 공평성을 이해하고 납세자들의 태도와 행동에 영향을 미치는 심리적 메커니즘에 포커스를 맞추었다. 이러한 이론들은 현대 사회의 복잡한 조세 납부와 관련된 결정을 해석하는 데 중요한 통찰력을 제공한다(Cuccia and Carnes, 2001). 이론은 다섯 가지 심리학적 구조를 제시한다. 첫 번째로, 공평성 이론(Fairness Theory)은 조세의 분배가 공정하게 이루어져야 한다는 개인 관점을 강조한다. 개인들은 자신의 기여와 조세 부담 간의 관계를 평가하며, 이로 인해 공평한 분배를 중요하게 여긴다. 이는 조세의 공평성이 납세자들의 조세 의무를 자발적으로 순응하는데 영향을 미친다. 공평성 이론의 한계점은 공평성의 개념이 개인마다 다를 수 있으며, 이로 인해 조세 부담의 인지된 분배를 평가하는 기준이 모호할 수 있다는 점이다. 분배의 공평성 외에 산출과 분배를 이루는 절차의 공평성을 고려하지 못한다는 한계도 있다. 다시 말해, 그 결과를 도출하는 절차의 공평성을 고려하지 않았다는 의미이다(Thaler, 1980). 두 번째로, 자유의지 이론(Free Will Theory)은 개인들이 조세 부담에 대한 선택 권한을 보유할 때, 조세 제도를 더 긍정적으로 평가하는 경향을 설명할 수 있다. 납세자들이 자신의 조세가 어떻게 사용되는지에 관여하거나 선택할 수 있다고 느낄 때, 이는 자발적인 조세 납부를 촉진한다. 자유의지 이론은 선택의 자유가 조세 제도에 미치는 영향을 강조하지만, 모든 납세자에게 선택권을 부여하는 것은 현실적으로 어려울 수 있다(Kahneman and Tversky, 2013). 세 번째로, 상호 의존 이론(Interdependence Theory)은 사회적 상호 연결성이 조세 태도에 영향을 미치는 것을 강조한다. 개인들이 자신의 조세 기여가 사회나 공동체의 발전에 긍정적인 영향을 미친다고 느낄 때, 조세 납부에 대한 의무감과 사회적 책임감이 높아진다. 상호 의존 이론은 사회적 연결성이 조세 태도에 영향을 미친다고 주장하지만, 모든 개인이 공동체나 사회에 동일한 상호 의존성을 느끼지 않을 수도 있다(Colombo and Caldeira, 2018). 네 번째로, 합법성 이론(Legitimacy Theory)은 조세 제도가 사회적 규범과 가치가 일치할 때, 개인들이 이를 더 적극적으로 받아들이며 조세에 순응할 가능성이 높아진다고 주장한다. 이는 조세 규정의 합법성이 조세 납부에 대한 신뢰와 긍정적 태도를 형성하는 데 영향을 준다. 합법성 이론은 조세 제도가 사회적 규범과 일치할 때 조세 순응이 높아진다고 하지만, 법적으로 정당하더라도 조세 제도가 불공평하게 느껴질 수 있다(Tyler, 2006). 마지막으로, 신뢰 이론(Trust Theory)은 정부의 조세 사용에 대한 신뢰가 납세자들의 조세 납부 의사결정에 영향을 미친다고 제안한다. 정부의 효율적인 조세 지출과 납세자에 대한 공평한 대우는 조세를 적극적으로 납부할 의향을 높이는데 기여한다. 신뢰 이론은 정부와 정부의 조세 사용에 대한 신뢰가 조세 순응에 영향을 미친다고 주장하지만, 정부의 행동이 납세자들의 기대와 어긋날 경우 신뢰가 약해질 수 있다(Feldstein, 1995). 이러한 다섯 가지 심리학적 이론은 조세 공평성에 대한 인식과 조세 납부에 대한 태도와 행동 간의 상호작용을 이해하는 데 중요한 역할을 한다.

또한 조세 공평성의 맥락에서 정부 정책과 개인 순응은 모두 중요한 역할을 한다. 정부 정책은 조세 부담을 공정하게 분배하는 방식으로 설계되어야 한다. 또한 개인의 납세 순응도 조세 공평성에 영향을 미친다. 납세자는 조세 제도가 공정하다고 느낄 때, 납세 의무를 순응하는 경향이 높아지게 된다. 조세 공평성을 실현하기 위해서는 정부의 공정한 조세 정책 설계와 개인들의 납세 순응 노력이 상호 보완적으로 작용해야 한다(Bobek, 1997). 이를 통해 소득 불평등의 해소와 경제의 지속적인 성장을 이루어낼 수 있다. 위의 이론들은 통합적으로 조세 시스템을 설계하고 개선할 때 고려해야 할 다양한 측면을 제시하며, 현대 사회의 복잡한 조세 문제를 다루는 데 중요한 도구가 될 것이다. 공정성, 자유의지, 상호의존성, 합법성 및 신뢰의 5가지 이론이 수직적 공정성, 수평적 공정성 및 교환 형평성에 각각 어떻게 영향을 미치는지에 대한 상호작용을 정리하면 다음의 <표 1>과 같다.

한편, 조세 공평성은 모든 조세 제도의 핵심적인 요소로서, 심리학, 사회학, 경제학 등 다양한 학문 분야에서 광범위하게 연구되었다. 한국 조세 제도에서도 중요한 주제 중 하나로 논의되고 있다. 이에 대한 선행연구 검토로 다양한 측면에서 조세 공평성을 살펴보면 다음과 같다.

Alm and McClellan(2012)는 조세 도덕(tax morale)에 대한 연구를 통해 조세 순응 행동을 형성하는 데 있어 시민의 조세에 대한 태도의 중요성을 강조하였다. 이들 연구는 조세를 납부하려는 내재적 동기를 조세 도덕이라고 정의하며, 이 개념은 이후의 조세 공정성 연구의 기반을 마련하였다. Torgler(2003)는 조세 공정성의 행동 역학을 이해하는 데 중요한 역할을 하는 탈세 및 세법 규정 순응에 대한 연구를 수행하였다. 개인 선호도, 사회적 규범, 조세 시스템 간의 복잡한 상호 작용을 조사함으로써, Torgler는 납세자가 조세를 회피하거나 순응하기로 결정한 동기를 밝혀냈다. Frey와 Torgler(2007)는 조세 도덕과 조건부 협력에 중점을 두어 조세 공정성에 대한 이해에 크게 기여하였다. 그들의 연구는 납세자의 규정 순응 결정을 형성하는 데 있어서 도덕적 고려와 사회적 규범의 역할을 강조하였다. Feld and Frey(2007)는 심리적 조세 계약의 개념을 도입하면서 납세자와 세무 당국 간의 신뢰와 상호주의의 중요성을 강조하였다. 이러한 심리학적 관점은 사회 계약으로서의 조세 공정성을 이해하는 새로운 차원을 추가하는 역할을 하였다. Kirchler et al. (2008)은 강제적 조세 순응과 자발적 조세 순응을 구별하는 “미끄러운 경사면(slippery slope)” 프레임워크를 제안하였다. 이 프레임워크는 세법규정 순응 결정의 기초가 되는 심리적 메커니즘을 설명하고 다양한 맥락에서 조세 공정성의 메커니즘에 대한 통찰력을 제공하였다. Torgler and Schneider(2007)는 조세 태도의 문화적 측면을 조사한 연구를 통해 다문화 유럽 국가에서 개인의 조세 납부 의지에 영향을 미치는 요인에 대한 비교 통찰력을 제공하였다. 이 연구는 조세 공정성을 이해하는 데 있어 문화적 맥락을 고려하는 것이 중요하다는 점을 강조하였다. Wenzel(2005)의 연구는 윤리, 규범 및 조세 순응 간의 복잡한 관계를 탐구하였다. 납세자에게 영향을 미치는 도덕적, 합리화 요인을 조사함으로써 이 연구는 조세 공정성의 동기 부여 측면에 대한 이해에 깊이를 더하였다.

이러한 연구들은 조세 공정성 연구의 복잡한 환경을 종합적으로 조명하며, 조세 도덕의 심리적 기반부터 규정 순응 행동의 문화적 차이에 이르기까지 다양한 요소를 고려하는 것이 중요하다는 점을 강조하였다. 이들 연구는 납세자와 조세 시스템 간의 복잡한 관계에 대한 향후 조사를 위한 기반을 제공하며, 이러한 맥락에서 본 연구에서는 현대 사회에서 조세 공정성의 역할을 이해하는 데 있어 다양한 요소를 이해하기 위한 접근 방식으로 잠재프로파일 분석(LPA) 방법을 사용하여 기존 선행연구와의 차별화를 시도하였다. 아울러 한국의 조세 공평성 연구는 소득세, 지방세, 조세체계와 사회복지의 상호작용 등 다양한 측면에서 진행되고 있다. 이를 통해 정부 및 정책 입안자들은 보다 효과적인 정책 수립을 위한 기초 자료를 확보할 수 있으며, 시민들은 조세체계에 대한 인식을 높일 수 있을 것이다.

2. 집단 구성원(Class Membership)의 예측변수

잠재프로파일 분석에서 집단 구성원 예측변수는 원하는 잠재 집단을 식별하거나 차별화하는 데 영향을 미칠 것으로 생각되는 변수이다. 이러한 변수들은 잠재 집단의 이해를 높이며, 기존 예측변수와 함께 사용하여 집단 형성에 기여하는 역할을 한다(Repetti, 2008). 기존에 연구되어온 예측변수를 예시하면 다음과 같다. 우선, 인구통계학적 변수(연령, 성별, 교육 수준, 결혼 상태)들은 조세 공평성에 대한 인식을 형성하는데 영향을 미친다. 또한 소득과 관련된 변수인 소득 수준과 소득원도 조세 공평성에 대한 개념을 다르게 인식하는데 영향을 줄 수 있다. 직업 및 고용 상태(직업 유형, 고용 상태)들은 조세 기여와 혜택에 대한 기대치를 형성하는 데 영향을 미칠 수 있다. 그리고 사업 소유권과 사업 규모는 조세 공평성에 대한 독특한 관점을 형성하는 데 영향을 미칠 수 있다. 제도적 요인(정부 신뢰, 정부 서비스 인식), 정치적 성향, 부의 분배, 지리적 위치, 문화적 사회적 가치 등도 그러한 변수들 중 하나이다. 이 변수들은 연구 목적과 이론적 배경을 고려하여 선택되며, 잠재프로파일 분석에 포함될 경우 조세 공평성에 대한 납세자의 이해를 더 깊게 하고 집단 형성에 기여하는 요인을 식별할 수 있게 해준다. 이러한 측정변수들은 각 집단의 특성을 파악하고 집단 간의 차이를 알려 줄 것이다. 아울러 이러한 예측변수의 선택은 연구 목적과 이론적 배경을 고려하여 이루어져야 한다. 지나치게 많은 변수를 사용하면 결과의 해석이 어려워지거나 과적합(over fitting) 문제가 발생할 수 있다. 또한 다중공선성 문제를 회피하기 위해 변수 간의 상호작용을 고려해야 한다. 따라서 잠재프로파일 분석에 이러한 기존 예측변수를 포함하여 분석하면 조세 공평성에 대한 납세자의 인식을 더욱 포괄적으로 이해하고 집단 형성을 가져오는 요인을 식별할 수 있다.

3. 연구 문제

본 연구는 한국조세재정연구원 재정패널 15차년도 조사자료를 사용하여 잠재 납세자를 분류하고 조세 공평성 인식에 따른 하위 잠재 집단을 식별하며, 이를 결정하는 데 영향을 미치는 다양한 개인 및 사회환경 요인의 역할을 조사한다. 구체적으로 다음과 같은 연구 문제를 제시한다.

- 연구 문제 1: 납세자를 분류하고 조세 공평성에 대한 인식을 기반으로 한 하위 잠재 집단이 어떻게 구성되는지 조사한다.

- 연구 문제 2: 납세자를 분류하고 조세 공평성에 대한 인식을 기반으로 한 하위 잠재 집단의 분류에 영향을 미치는 요인들을 알아보기 위해 인구통계학적 특성, 소득 유형, 직업 및 고용 상태, 제도적 요인 등의 변수가 어떤 영향을 미치는지 조사한다.

III. 연구 방법

1. 연구 대상

한국조세재정연구원에서 실시하는 재정패널 조사는 2008년부터 시작되어 전국적으로 종단조사 형태로 진행되며, 가계의 소득, 지출, 조세 부담, 복지 혜택 등 다양한 정보를 수집하여 정부의 조세 및 재정정책 효과를 분석하는 목적으로 실시되고 있다. 이 조사는 전국 15개 시도를 대상으로 제주도를 제외한 지역의 5,634개 일반 가구와 해당 가구의 가구원 정보를 수집하며, 면접과 종이 설문지를 활용하여 진행된다. 가구 자료와 가구원 자료로 구성되어 있는데, 가구 자료는 가구의 현황과 경제 상황을, 가구원 자료는 15세 이상 가구원 중 소득 활동을 하는 사람들의 정보를 수집한다.

가구원 자료는 근로자와 종합소득 신고자에게서 원천징수 영수증과 과세표준확정신고서, 자진납부계산서, 소득공제명세서 등을 수집하여 소득과 관련된 정보를 보완하고 분석에 활용한다. 이를 통해 재정패널 조사는 가구와 가구원의 경제적 상황 및 조세 관련 정보를 종합적으로 수집하여 조세 및 재정정책 분석에 기여한다.

2. 연구변수

본 연구에서는 과세 시스템의 공평성을 파악하는 데에 중요한 역할의 효과를 확인하기 위해 다음과 같은 수직적 공평성, 수평적 공평성, 그리고 교환 형평성이라는 세 가지 변수들을 우선 활용하고자 한다.

먼저, 수직적 공평성(Vertical Equity)으로 이 개념은 납세자의 재정 능력과 조세 부담 사이의 관계를 나타낸다. 즉, 소득이 높은 사람들은 더 높은 조세 부담을 가져야 한다는 원칙이다. 수직적 공평성은 재정 능력에 비례하는 조세 부담을 지닐 것으로 기대한다. 이는 사회적인 공평성을 유지하면서 고소득자에게 더 많은 부담을 요구함으로써 소득불평등을 완화하려는 목적을 달성하려고 하기 때문이다. 따라서 조세 공평성의 관점에서 납세자의 재정 능력을 고려하여 조세 부담을 결정하는 것은 중요하다. 이러한 공평성을 평가하기 위해 재정 능력에 비해 조세를 얼마나 더 내야 하느냐와 같은 질문을 활용하며, 즉 소득이 증가함에 따라 조세 부담이 늘어나는 정도에 대한 공평성을 말한다(이영한·신나리, 2020). 본 연구에서는 “귀하는 본인의 경제적 능력에 비해 조세를 어느 정도 납부한다고 생각하십니까?”라는 설문을 측정변수로 사용하였다. 다음으로, 수평적 공평성(Horizontal Equity)은 비슷한 경제적 상황에 있는 사람들이 동등하게 대우받아야 한다는 원칙을 의미한다. 즉, 비슷한 재정 능력을 가진 사람들은 유사한 조세 부담을 가져야 한다는 것을 강조한다. 이는 경제적으로 비슷한 상황에 있는 사람들 간의 불평등을 방지하고, 조세 부담에 대한 응집력과 정의감을 유지하기 위한 목적을 가집니다. 본 연구에서는 “귀하는 본인의 경제적 능력과 비슷한 납세자들과 비교하여 조세 부담이 높다고 생각하십니까? 아니면 낮다고 생각하십니까?”라는 설문을 측정변수로 사용하였다. 마지막으로 교환 형평성(Horizontal Equity) 개념은 조세 부담이 정부의 지출 혜택과 상응해야 한다는 원칙을 내포하고 있다. 다시 말해, 납세자들은 조세를 지불함으로써 정부의 공공 서비스와 복지 혜택을 받아야 한다는 믿음을 반영한다. 이는 조세 부담과 공공 혜택 간의 균형을 유지하려는 목적을 가지며, 납세자들의 공공 서비스에 대한 만족도와 조세 순응을 증진시키려는 목표를 달성하려고 하기 때문이다. 본 연구에서는 “귀하는 본인이 납부했던 조세와 비교해 볼 때 정부로부터 받은 혜택의 수준이 어떻다고 생각하십니까?”라는 설문을 측정변수로 사용하였다.

마지막으로 개인의 조세 순응 역시 조세 공평성에 영향을 미친다. 조세 제도가 공정하다고 인식될 때 납세자들은 조세 순응을 더 기꺼이 이행할 가능성이 높다. 즉, 공정 사회 인식과 납세 순응 행동 간의 인과성이 높다는 것이다(박영석·이지홍, 2013). 이를 위해 정부는 조세 부담에 대한 투명성과 조세 수입이 어떻게 활용되는지에 대한 효과적인 커뮤니케이션을 통해 납세자들의 의식을 도모할 필요가 있다. 여기에서는 “귀하는 계층 간 소득 격차를 줄이기 위해서 정부의 정책과 개인의 노력 중 무엇이 더 중요하다고 생각하십니까?”라는 설문을 측정변수로 사용하였다. 따라서 소득 불평등을 줄이기 위해서는 정부의 공정한 조세 정책과 납세자들의 조세 순응을 기꺼이 이행할 수 있도록 하는 개인의 노력이 상호 보완적으로 필요함을 의미한다.

본 연구에서는 예측 투입변수를 인구통계학적 변수, 소득 관련 변수, 직업 및 고용 상태, 제도적 요인, 정치적 성향, 부의 분배, 지리적 위치와 문화적 사회적 가치 등으로 다양하게 분류 시도하였다(<표 3> 참조). 첫째, 인구통계학적 변수는 연령, 성별, 교육 수준, 결혼 상태 등으로 구성되어 연령대나 성별에 따른 조세 공평성 인식의 차이를 분석하고, 학력이나 결혼 상태에 따른 태도의 변화를 파악할 수 있다(이영한·신나리, 2020). 둘째, 소득 관련 변수는 납세자의 소득 수준에 따른 인식 차이와 소득원의 변화가 조세 공평성 인식에 어떤 영향을 미치는지를 알 수 있다. 셋째, 직업 및 고용 상태는 다양한 직업군이나 고용 상태에 따른 인식의 차이를 조사하며, 이를 통해 직업이나 고용 상태별로 조세 공평성에 대한 태도의 변화를 분석할 수 있다. 넷째, 제도적 요인은 정부에 대한 신뢰 수준이나 정부 서비스에 대한 인식이 조세 공평성 인식에 미치는 영향을 조사하여 제도적인 요인의 중요성을 평가한다. 다섯째, 정치적 성향은 납세자의 정치적 이데올로기에 따라 조세 공평성 인식의 차이를 파악하고, 이를 통해 정치적 성향이 조세 인식에 미치는 영향을 분석한다. 여섯째, 부(wealth)의 분배는 가구 내에서 부의 분배가 조세 공평성 인식 형성에 어떤 역할을 하는지를 조사하여 가구 내의 경제적인 상황이 조세 인식에 미치는 영향을 확인할 수 있다. 일곱째, 지리적 위치와 문화적 사회적 가치는 지리적 위치에 따른 차이나 문화적 가치와 사회적 상황이 조세 공평성 인식에 미치는 영향을 분석하여 지역별 차이나 문화적 가치의 역할을 평가한다. 위와 같이 다양한 측정변수들은 잠재프로파일 분석 모형에서 각 집단을 예측하는 데 활용되며, 이를 통해 조세 공평성에 대한 납세자의 인식을 보다 깊이 이해하고 각 집단의 특징을 파악하는 데 기여할 수 있다.

3. 회귀분석과 잠재계층/프로파일 분석의 차이점

데이터 분석에서 회귀분석은 주로 연속적인 값을 예측하고 변수 간의 관계를 명확하게 이해하는 데 중점을 두며, 잠재계층(class)/프로파일(profile) 분석은 데이터의 숨겨진 구조를 발견하고 다양한 데이터 유형과 패턴을 파악하는 데 중점을 둔다. 각각의 기법은 다른 목적과 데이터 유형에 맞게 선택되어야 하며, 해석과 모델의 복잡성 측면에서도 서로 다른 특성을 가지고 있다. 따라서, 회귀분석은 주로 연속적인 값 예측을 위해 사용되는 반면, 잠재계층/프로파일 분석은 데이터 구조를 이해하고 시각화하기 위한 목적으로 사용된다. 두 기법은 데이터 분석과 모델링의 다른 측면을 다루며, 문제의 본질에 따라 선택될 필요가 있다. 회귀분석과 잠재계층/프로파일 분석에 대한 공통점과 차이점은 다음의 <표 4>와 같다.

한편, 잠재계층/프로파일 분석은 회귀분석과 비교하여 다음과 같은 중요한 장점을 가지고 있다. 주요 장점 중 하나는 비선형 관계의 모델링으로 회귀분석은 주로 선형 관계를 가정하고 있어, 데이터에 내재된 복잡한 비선형 패턴을 잡아내는 데 한계가 있다. 반면 잠재계층/프로파일 분석은 비선형성을 높은 정확도로 모델링할 수 있어 데이터의 복잡성을 고려한 효과적인 모델링을 제공하여준다. 또한, 이 방법론은 변수 간 상호작용을 높은 유연성으로 다룬다. 회귀분석에서는 주로 선형 상호작용만을 다루기 때문에 데이터의 복잡한 구조를 반영하기 어려울 수 있다. 반면에 잠재계층/프로파일 분석은 비선형 상호작용을 적용함으로써 데이터의 특성을 좀 더 정확하게 설명할 수 있다. 아울러 변수의 축소와 요약에 있어서도 잠재계층/프로파일 분석은 강점을 보여준다. 이는 변수의 수가 많거나 다중공선성이 존재할 때, 중요한 정보를 보다 효과적으로 추출하고 해석을 쉽게 할 수 있다(Oberski, 2016).

4. 분석방법

데이터 분석에서 잠재프로파일 분석(LPA)은 준모수적인 집단 중심 접근 방법의 한 형태로서, 개인의 응답 데이터를 기반으로 비슷한 특성을 가진 집단을 식별하여 분류하는 기법이다(Muthén, 2006). 이 방법은 개인들을 유사 패턴을 갖는 잠재계층으로 분류하며, 이를 통해 변수 간의 이질성을 파악하는데 중점을 둔다. 이는 양적 분석과 질적 분석을 결합한 사례 중심 접근 방식으로 볼 수 있다. 잠재프로파일 분석은 지표들의 연속성 뿐만 아니라 각 지표의 상대적인 특성을 고려하여 유형을 정의함으로써 양적 분석에 질적인 측면을 도입하는 것을 목표로 한다. 이 방법은 변수 중심 분석에서 누락되기 쉬운 이질성을 포착하여 모집단 내 하위집단을 식별하고 추출하는 데도 활용할 수 있다(Bennett et al., 2016). 이 과정에서 유형화의 결정 요인을 파악하기 위해 예측변수 투입 모형 3 step 분석을 활용하였다.

본 연구는 조세 공평성의 인식에 따른 의미 있는 하위 잠재 집단이 존재하는지 검증하고, 집단 구분에 영향을 미치는 요인의 효과를 살펴보기 위해 확률적 군집분석 방법인 잠재프로파일 분석을 실시하였다. 이를 위해 정보지수(AIC, BIC, ABIC), 분류의 질(Entropy), 모형 비교 검증(VLMR, LMR, BLRT), 집단별 비율을 고려하여 잠재집단의 수를 설정하였다. 분석 결과, 잠재프로파일분석은 3개의 잠재 집단이 가장 적합한 것으로 나타났으나, 최소 비율 집단의 문제가 있어 2개의 잠재 집단으로 분석하였다. 이를 통해 유의미한 하위집단을 도출하고, 이들을 중심으로 하여 변수들 간 관계를 탐색하였다.

우선 분류의 질은 분석된 모형이 얼마나 데이터를 잘 분류하는지를 나타내는 지표이다. 이를 확인하기 위해 0과 1 사이의 범위에 있는 엔트로피(entropy) 값을 사용한다. 엔트로피 값이 1에 가까울수록 모형이 데이터를 정확하게 분류하는 것을 의미하며, 일반적으로 0.8 이상의 값은 좋은 모형으로 평가된다. 분류의 질을 통해 모형이 데이터를 얼마나 정확하게 분류하는지를 파악할 수 있다. 또한, 분류의 비율은 잠재 집단 내 각 집단의 비율을 의미한다. 보통 최소비율 집단이 5% 미만인 경우에는 그 집단의 존재가 우연에 의한 것으로 간주된다(노언경 외, 2017). 이는 분석된 결과에서 각 집단이 충분한 샘플을 가지고 있는지를 확인하는데 사용되며, 적절한 비율을 유지하는 것이 중요하다. 아울러, 잠재 집단의 수를 결정하는 데는 여러 가지 접근 방식이 있으며, 이는 데이터의 특성과 연구 목표에 따라 달라질 수 있다. 잠재 집단의 수를 결정하는 방법을 정리하면 다음의 <표 5>와 같다.

이러한 분석을 통해 정보지수, 모형의 비교, 분류의 질, 분류의 비율 등을 평가 기준으로 활용한다. 적절한 잠재집단을 결정하는데 있어 잠재프로파일 분석은 통계적 판단뿐만 아니라 해석적 의미를 고려하는 것이 매우 중요하다. 따라서 유의미한 유형의 도출과 해석 가능성을 고려하여 2개의 잠재 집단을 중심으로 분석을 전개하였다.

IV. 연구결과

1. 조세 공평성의 인식에 따른 하위 잠재집단 식별

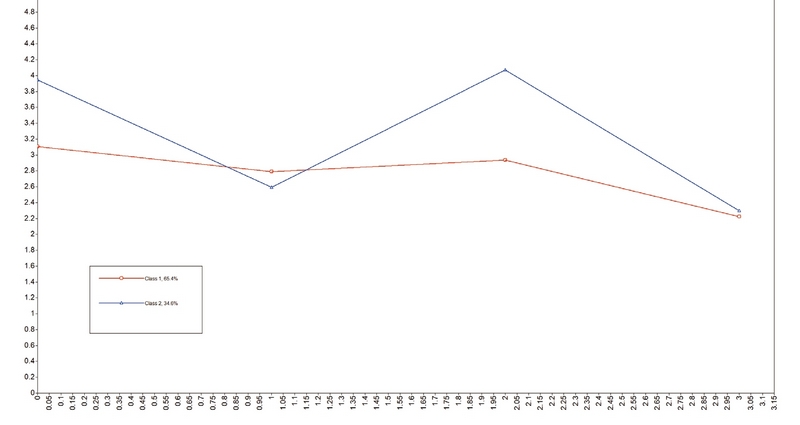

조세 공평성의 인식에 따른 변수들을 토대로 유의한 하위 잠재집단이 존재하는지 검토한 결과는 <표 6>에 제시한 바와 같다. 먼저, 정보지수(AIC, BIC, ABIC)는 잠재 집단의 수가 증가함에 따라 감소하며, 집단이 4개 이상이 됨에 따라 감소의 폭이 줄어드는 양상을 보였다. 특히 정보지수 중 선행연구(Nylund et al., 2007)에서 우수한 수행력을 보인 BIC지수의 감소폭이 4 클래스 이후 가장 크게 줄었다. 다음으로, 분류의 질(Entropy)지수는 하위 잠재집단이 3개 내지는 4개일 때 1.000으로 가장 높은 수치를 나타내었다. 통계검증결과에서는 0.05 수준에서 모든 집단이 유의한 차이를 나타내었다. 이에, 전반적인 적합도지수와 집단별 최소비율을 고려하여 하위 잠재 집단은 2개가 적합한 것으로 판단하였다. 하위 잠재 집단의 프로파일 특성을 살펴보면 다음의 <그림 1>과 같다.

또한 최종 잠재 집단의 계수를 살펴보면 다음과 같다(<표 7> 참조). 첫 번째 집단은 낮은 공평성 집단으로 조세 부담과 공평성에 대한 긍정적인 인식을 가진 납세자들을 포함한다. 이들은 조세 제도의 공평성을 인정하며 조세 의무를 적극적으로 이행하는 경향이 있다. 두 번째 집단은 높은 공평성 집단으로 조세 부담과 공평성에 대한 의문을 가진 납세자들을 나타냅니다. 이들은 조세 제도의 공평성에 대한 의문이나 불만을 가질 수 있으며 조세 의무를 불규칙적으로 이행할 가능성이 있다. 이런 잠재 클래스 명칭은 조세 공평성 관련 인식 차이를 나타내며, 각 집단이 조세 시스템에 대한 다른 관점을 가질 수 있음을 보여준다.

2. 조세 공평성의 인식에 따른 하위 잠재 집단 분류 영향요인 검증

연구 결과에 따르면, 조세 공평성에 대한 인식이 다양한 인구통계학적 및 사회경제적 요인과 관련하여 하위 잠재 집단의 분류에 영향을 미치는 것으로 나타났다. 이러한 결과는 <표 8>에 제시되어 있다. 첫째로, 조세 공평성 인식은 연령대와 관련하여 영향을 받았다. 연령이 낮을수록, 즉 젊은 세대에서는 조세 공평성에 대한 인식이 상대적으로 낮았으며, 이로 인해 ‘비교 집단’에 소속될 확률이 높아진 것으로 나타났다. 이는 젊은 세대가 조세 제도에 대한 불신이나 불만을 가질 수 있어 공평성에 대한 인식이 낮을 가능성을 시사한다. 둘째로, 혼인상태도 조세 공평성 인식에 영향을 미쳤다. 혼인상태를 유지한 납세자들이 혼인상태를 유지하지 않은 납세자들보다 조세 공평성에 대한 긍정적인 인식을 보였다. 따라서 혼인상태를 유지한 사람들은 조세 부담과 관련하여 더 긍정적인 태도를 가지고 있는 것으로 보인다. 셋째로, 보고된 최종학력 수준이 높은 납세자들은 조세 공평성에 대한 긍정적인 인식을 보였다. 고등교육 수준이 높은 사람들은 조세 제도와 관련된 복잡한 내용을 이해하거나 경제적 상황을 더 정확하게 판단하는 경향이 있을 수 있으며, 이로 인해 공평성에 대한 인식이 높아진 것으로 분석된다. 넷째로, 개인의 연간 총소득이 높을 때 높은 조세 공평성 인식이 나타났다. 연간 총소득이 높은 개인들은 더 많은 조세 부담을 겪을 가능성이 있으며, 이에 따라 조세 제도의 공정성에 대한 인식이 더 높아진 것으로 분석된다. 이렇게 연구 결과를 종합해보면, 조세 공평성의 인식에 영향을 미치는 주요 요인들은 연령대, 혼인상태, 최종학력 수준, 연간 총소득 등으로 나타났습니다. 이러한 인구통계학적 및 사회경제적 요인들은 조세 공평성에 대한 인식을 형성하는 과정에서 상호작용하며, 하위 잠재집단의 분류에 영향을 미친 것으로 분석된다.

V. 결론 및 시사점

1. 의의 및 기여

본 연구는 조세 공평성에 대한 심리학적 이론과 잠재프로파일 분석의 예측변수 투입 모형 3 step 분석을 통해 잠재적인 납세자 집단을 조명하고, 이들의 인식을 형성하는 복잡한 결정 요인을 탐구하였다. 이러한 탐구는 학문적 범위를 넘어, 납세자와 조세 제도 사이의 상호작용을 더 깊이 이해함으로써 과세, 거버넌스, 및 사회적 통합에 대한 더 광범위한 주제에 기여할 수 있음을 시사한다. 연구 결과는 납세자의 다양한 인식을 그룹화하고, 각 그룹의 특성을 이해하는데 도움이 될 것이다. 이는 향후 조세 정책, 거버넌스 강화 그리고 사회적 통합에 대한 맞춤형 접근 방식(Tailored Approach)을 개발하는 기초로 활용될 수 있다. 따라서, 이 연구는 이 분야에서의 이해를 높이고 사회적 경제적 영향에 대한 실질적인 의미를 제시함으로써 의의와 기여를 담보하고 있다.

본 연구의 결과를 경기도 조세정책(지방세)과 관련하여 적용하면, 잠재 납세자 집단을 파악하고 그들에게 맞춤형 접근 방식을 개발/채택하는 것에 의해 경기도 지방세의 효율성과 공정성을 높이는 데 도움이 될 것이다. 예를 들어, 경기도의 특정 지역에서 사업을 운영하는 소규모 사업자들이나 특정 소득 수준의 주민들을 대상으로 하는 맞춤형 조세 공제나 감면 정책을 개발할 수 있다. 이러한 접근 방식은 납세자들의 조세 도덕을 높이고, 지방세 수입을 안정화하는 데도 기여할 수 있다. 또한, 경기도 (지방세)세무 당국은 투명하고 이해하기 쉬운 커뮤니케이션 전략을 개발하여 납세자들이 지방세 제도를 이해하고 순응하는 데 도움이 될 수 있다. 이는 조세 도덕을 높이고, 조세 공평성을 향상시키는 데도 기여할 것이다.

2. 시사점

본 연구의 이론적 의미는 조세 공평성에 대한 납세자의 인식에 영향을 미치는 심리적 구조의 상호 연결성을 강조하고자 하는 것이다. 공평성, 자유의지, 상호의존성, 합법성 및 신뢰 이론의 통합은 조세 공평성 판단을 뒷받침하는 인지 및 감정 과정을 이해하기 위한 포괄적 프레임워크를 제공한다. 잠재프로파일 분석을 통해 잠재 집단을 식별하면 조세 형평성에 대한 개인의 평가를 안내하는 심리적 차원을 드러내며 이것은 결국 개인이 조세 제도의 공평성을 어떻게 인식하고 그들의 인식이 확립된 심리학 이론과 어떻게 일치하는지에 대한 함축된 이해에 기여한다. 또한 조세 공평성을 수직적 공평성, 수평적 공평성 및 교환 형평성 차원으로 분류하면 조세 공평성에 관한 고려 사항의 다차원적 특성을 더 깊이 이해할 수 있다. 이 확장된 이론적 프레임워크는 분배 정의, 평등한 대우, 조세 기여에서 파생된 혜택에 대한 인식 사이의 복잡한 균형을 고려하며, 조세 공평성을 이러한 차원으로 분류함으로써 조세 정책 입안자가 납세자 인식의 다양한 측면을 다룰 수 있는 포괄적인 이론적 토대를 제공할 수 있다. 또한 통계분석 측면에서 잠재프로파일 분석의 활용은 조세 공평성 프로파일을 기반으로 잠재 납세자 집단을 식별하는 방법론적 접근 방식으로 사용된다. 또한 평균 및 분산 프로파일을 추정하는 잠재프로파일 분석의 고유한 기능은 잠재 집단 식별을 최적화하여 분류 프로세스의 신뢰성을 향상시킬 수 있다.

아울러 기존 예측변수와 집단 구성원 결과의 통합은 방법론적 접근 방식을 풍부하게 하여 납세자 집단화의 결정 요인과 실질적인 의미를 더 깊이 이해하는 데 기여한다. 인구통계학적 변수, 소득 유형, 직업 및 사업 참여와 같은 예측변수를 포함함으로써 복잡한 요인들의 네트워크를 분석하여 잠재 집단의 형성에 기여하는 다양한 영향을 보여준다. 마찬가지로 조세 순응, 정부에 대한 신뢰, 재분배에 대한 태도와 같은 변수는 조세 공평성 인식의 실제 결과에 대한 가시적인 통찰력을 제공할 수 있다.

또한 본 연구는 조세 공평성에 대한 실무적인 영향을 여러 측면에서 탐구하여 정책 수립과 사회적 결속에 대한 확장 가능한 의미를 제시한다. 잠재 납세자 집단의 독특한 특성을 파악하면 조세 정책을 맞춤화하는 접근 방식(Tailored Approach)을 채택할 수 있다. 이는 서로 다른 인식과 관점을 고려하여 더 공평한 조세 제도를 구축하며 세법규정 순응과 탈세 방지를 강화할 수 있는 기회를 제공할 수 있다. 또한 효과적인 커뮤니케이션 전략은 공평성과 투명성을 강화하는 데 중요한 역할을 한다. 연구 결과는 커뮤니케이션 캠페인의 기반 정보로 활용되어 신뢰 구축과 세법규정 순응 강화에 도움을 줄 수 있다. 또한, 거버넌스를 강화하고 사회적 계약을 강화하는 데도 기여할 수 있다. 사회적 형평성 측면에서도 소득 유형, 직업 및 사업 참여가 조세 공정성에 미치는 영향을 이해하여 부의 격차를 줄이는 정책 수립에 활용될 수 있다. 이를 통해 경제적 형평성을 촉진하고 사회적 포용성을 강화하는 데 기여한다.

3. 한계점 및 향후 연구방향

위와 같은 함의에도 불구하고, 본 연구는 다음의 한계를 지닌다. 본 연구는 결측치 등 2차 데이터의 한계로 인해 다양한 하위 지표를 모델에 포함시키지 못하였다. 그리고 관련 변수의 정의나 분류의 차이로 인해 잠재집단 분류가 조세 공평성의 모든 측면을 전체적으로 포착하지 못한 한계가 있다. 특히 조세 공평성에 관한 설문 설계자의 의도를 응답자들이 제대로 이해하고 사실에 기초하여 합리적으로 판단할 것으로 기대하기는 어렵다는 비판이 제기될 수 있다(강민조, 2018). 또한 시간에 따른 프로파일 변화를 확인하지 못해 장기적인 변화에 대한 이해가 부족하며, 잠재전이분석(Latent Transition Analysis)을 통해 실증 결과를 보완할 필요성이 있다.

References

- 강민조(2018). “조세공정성에 대한 인식이 적정 조세부담률 판단에 미치는 영향”, 『[KICPA] 회계·세무와 감사 연구』, 60(2), 307-331.

- 노언경 외(2017). “중학생의 학교폭력 피해경험 및 가해경험의 변화 양상: 다변량 다층 잠재성장모형을 적용한 개인 및 학교효과 분석”, 『한국청소년연구』, 28(1), 37-65.

- 박영석·이지홍(2013). “납세 태도, 공정 사회 인식 및 납세 행동”, 『한국심리학회지: 사회 및 성격』, 27(3), 109-133.

- 이영한·신나리(2020). “납세자의 조세공평성인식은 경제적 이해관계에 따라 달라지는가? 2014년 소득세 특별세액공제 개편을 중심으로”, 『회계학연구』, 45(1), 37-68.

-

Adams, J. S. (1965). “Inequity in social exchange. In Advances in experimental social psychology” (Vol. 2, pp. 267-299). Academic Press.

[https://doi.org/10.1016/S0065-2601(08)60108-2]

-

Alm, J., & McClellan, C. (2012). “Tax morale and tax compliance from the firm’s perspective”. Kyklos, 65(1), 1-17.

[https://doi.org/10.1111/j.1467-6435.2011.00524.x]

-

Bennett, P., Gruszczynska, E., & Marke, V. (2016). “Dietary and exercise change following acute cardiac syndrome onset: A latent class growth modelling analysis”. Journal of health psychology, 21(10), 2347-2356.

[https://doi.org/10.1177/1359105315576351]

- Bobek, D. D. (1997). “Tax fairness: How do individuals judge fairness and what effect does it have on their behavior?”, University of Florida.

-

Casler, S. D., & Rafiqui, A. (1993). “Evaluating fuel tax equity: direct and indirect distributional effects”, National Tax Journal, 46(2), 197-205.

[https://doi.org/10.1086/NTJ41789010]

-

Colombo, J. A., & Caldeira, J. F. (2018). “The role of taxes and the interdependence among corporate financial policies: Evidence from a natural experiment”, Journal of Corporate Finance, 50, 402-423.

[https://doi.org/10.1016/j.jcorpfin.2017.09.007]

-

Cuccia, A. D., & Carnes, G. A. (2001). “A closer look at the relation between tax complexity and tax equity perceptions”, Journal of Economic Psychology, 22(2), 113-140.

[https://doi.org/10.1016/S0167-4870(01)00025-3]

-

Cummings, R. G., Martinez-Vazquez, J., McKee, M., & Torgler, B. (2009). “Tax morale affects tax compliance: Evidence from surveys and an artefactual field experiment”. Journal of Economic Behavior & Organization, 70(3), 447-457.

[https://doi.org/10.1016/j.jebo.2008.02.010]

-

Feldstein, M. (1995). “The effect of marginal tax rates on taxable income: a panel study of the 1986 Tax Reform Act”, Journal of Political Economy, 103(3), 551-572.

[https://doi.org/10.1086/261994]

-

Feld, L. P., & Frey, B. S. (2007). “Tax compliance as the result of a psychological tax contract: The role of incentives and responsive regulation”. Law & Policy, 29(1), 102-120.

[https://doi.org/10.1111/j.1467-9930.2007.00248.x]

-

Frey, B. S., & Torgler, B. (2007). “Tax morale and conditional cooperation”. Journal of comparative economics, 35(1), 136-159.

[https://doi.org/10.1016/j.jce.2006.10.006]

-

Hessing, D. J., Elffers, H., & Weigel, R. H. (1988). “Exploring the limits of self-reports and reasoned action: An investigation of the psychology of tax evasion behavior”, Journal of Personality and Social Psychology, 54(3), 405–413.

[https://doi.org/10.1037/0022-3514.54.3.405]

-

Kahneman, D., & Tversky, A. (2013). “Prospect theory: An analysis of decision under risk”. In Handbook of the fundamentals of financial decision making: Part I (pp. 99-127).

[https://doi.org/10.1142/9789814417358_0006]

-

Kirchler, E., Hoelzl, E., & Wahl, I. (2008). “Enforced versus voluntary tax compliance: The “slippery slope” framework“. Journal of Economic psychology, 29(2), 210-225.

[https://doi.org/10.1016/j.joep.2007.05.004]

-

Muthén, B. (2006). ”The potential of growth mixture modelling“. Infant and Child Development, 15(6), 623.

[https://doi.org/10.1002/icd.482]

-

Nylund, K. L., Asparouhov, T., & Muthén, B. O. (2007). “Deciding on the number of classes in latent class analysis and growth mixture modeling: A Monte Carlo simulation study”, Structural equation modeling: A multidisciplinary Journal, 14(4), 535-569.

[https://doi.org/10.1080/10705510701575396]

-

Oberski, D. (2016). “Mixture models: Latent profile and latent class analysis”. Modern statistical methods for HCI, 275-287.

[https://doi.org/10.1007/978-3-319-26633-6_12]

-

Pinskaya, M. R. (2015). “Approaches to understanding the tax equity”, Journal of tax reform, 1(1), 90-99.

[https://doi.org/10.15826/jtr.2015.1.1.006]

- Repetti, J. R. (2008). “Democracy and opportunity: a new paradigm in tax equity”. Vand. L. Rev., 61, 1129.

-

Thaler, R. (1980). “Toward a positive theory of consumer choice”, Journal of economic behavior & organization, 1(1), 39-60.

[https://doi.org/10.1016/0167-2681(80)90051-7]

-

Torgler, B. (2003). “To evade taxes or not to evade: that is the question”. The Journal of Socio-Economics, 32(3), 283-302.

[https://doi.org/10.1016/S1053-5357(03)00040-4]

-

Torgler, B., & Schneider, F. (2007). “What shapes attitudes toward paying taxes? Evidence from multicultural European countries”. Social Science Quarterly, 88(2), 443-470.

[https://doi.org/10.1111/j.1540-6237.2007.00466.x]

-

Tyler, T. R. (2006). “Why people obey the law”. Princeton university press.

[https://doi.org/10.1515/9781400828609]

-

Wahab, N. S. A., & Holland, K. (2012). “Tax planning, corporate governance and equity value”, The British Accounting Review, 44(2), 111-124.

[https://doi.org/10.1016/j.bar.2012.03.005]

-

Wenzel, M. (2005). “Motivation or rationalization? Causal relations between ethics, norms, and tax compliance”. Journal of Economic Psychology, 26(4), 491-508.

[https://doi.org/10.1016/j.joep.2004.03.003]

2020년 서강대학교에서 경영학 박사학위를 받았다. 충정 회계법인, RGP Korea Ltd. 등 컨설팅 분야에서 근무하였다. 주요 관심분야는 가치공동창출, 서비스 사이언스, 종단연구 방법론 등이며, 논문으로는 “스마트워크 일터혁신과 직무자율성 변화의 관계 연구”(2022), “가계부채 변화와 직무만족 및 삶의 만족 관계 연구: 교차지연 패널모형(CLPM)을 중심으로”(2020), “콘텐츠 공급사슬에서 고객참여의 가치공동창출 비용에 대한 영향: 수익성의 매개효과 및 다중채널 네트워크의 조절효과”(2019) 등 다수 발표하였다.