기초지방자치단체 예산과 보통교부세의 관계에 관한 연구

초록

본 연구는 보통교부세와 지방정부의 예산 관계를 분석하기 위하여 보통교부세의 증감이 지방재정의 부문별 재원 증감에 미치는 영향을 상관관계 분석을 활용하여 살펴보았다.

그 결과 수입 측면에서 지방정부는 총 수입을 늘리는 방향으로 전략적 행동을 취하는 것으로 나타났다. 지방정부는 수수료와 같은 세외수입으로 더 많은 수입을 확보하려고 하고, 주민의 부담을 최소화 할 수 있는 수입 전략을 선택하려고하였다. 따라서 지방자치단체가 적극적으로 수입을 확대할 수 있도록 지방세의 세원 확대 등 지방세의 배분 구조 개선이 필요함을 제시하였다. 그리고 지방정부 지출 측면에서 보통교부세는 자율적인 재원으로 사용되고 있으나 중앙정부 보조사업의 매칭배분 등 의무재원의 배분에도 활용되고 있는 것으로 나타났다. 따라서, 보조사업의 보조율 상향으로 보통교부세가 특정사업에 배분되는 것을 최소화하여 자율적인 재원으로 활용될 수 있도록 정책 마련이 필요함을 확인하였다. 또한 보통교부세 증감과 투자적 경비의 증감간에 유의미성을 보이고 있어 지방정부는 자주적 재원이 충분할 경우 지역경제 발전을 위한 투자의지가 있음을 확인할 수 있었다.

Abstract

This study focused on the relation of the general local shared tax and local government budgets. Through correlation analysis, the effects of the local shared tax increase on the increase in each sectoral budget in local governments were analyzed. As a result, in terms of local revenue, local governments are taking strategic steps to increase total revenue. The local government sought revenue strategies such as securing more revenue from non-local taxes like user fees, and minimizing the burden on residents. Therefore, improvements to the allocation structure of local taxes, such as the expansion of local tax bases, are necessary for the local governments to actively expand their revenue.

In addition, in terms of local government spending, even though the general local shared taxes are used as autonomous resources, they are also being used for the allocation of mandatory resources, such as the matching allocation of central government-subsidized projects. Therefore, the study confirms that fiscal policies are needed for increasing the central government subsidy rate to minimize distributing the general local shared tax to particular projects for utilization as an independent resource. In addition, as the study shows significance between the general local shared tax increase and the increase in investment expenses, the local government has confirmed the will to invest in the development of the local economy if there are sufficient independent resources.

Keywords:

General Local Shared Tax, Local Expenditure, Resources Allocation Behaviors키워드:

보통교부세, 지방재정 지출, 자원배분행동Ⅰ. 서 론

우리나라 지방자치단체의 재정 구조에서 수입은 자체수입과 이전수입, 지방채, 보전수입 등 내부거래로 구성되어 있다. 특히 지방자치단체의 재정수입 규모는 자체적으로 마련하는 수입 이외에도 중앙 정부로부터 이전받는 이전수입에 의해 그 크기와 재정의 안정성이 결정된다고 할 수 있다. 중앙정부는 지방자치단체에 이전하는 재원으로 지방교부세와 보조금 제도를 활용하고 있으며, 지방교부세에는 지방자치단체가 일반재원으로 활용할 수 있는 보통교부세가 포함된다. 2018년 전체 지방자치단체의 예산수입에서 지방교부세는 17.89%로 세 번째의 비중을 차지하고 있으며, 이 중 보통교부세는 지방교부세의 대부분이라 할 수 있는 97%를 차지하고 있다. 그러므로 보통교부세의 규모는 전체 지방재원의 규모를 결정하는 중요한 요인이라 할 수 있는 것이다.

지방자치단체는 지방교부세를 중앙정부로부터 이전받게 되며, 이는 지방재정의 주요 수입으로 활용되고 있다. 즉, 지방자치단체를 운영하는데 있어 자체적인 재원으로 지방의 재정수요를 충족하지 못하는 경우 부족한 재원을 보완해주는 역할을 수행하는 것이다. 동시에, 지방교부세는 지방재정을 조정하는 역할을 수행한다. 이는 중앙과 지방의 수직적 재정수입의 불균형을 조정하는 기능과 함께, 지방자치단체 간 재정의 불균등성을 해소하기 위한 기능으로 활용될 수 있다는 것이다.

한편, 지방교부세 중에서 보통교부세는 용도가 사전에 정해지지 않은 일반재원으로 활용이 가능하다. 그러므로 보통교부세를 이전받은 지방자치단체는 자체적으로 재원을 배분하여 활용할 수 있다는 것이며, 지방자치단체는 이러한 특성을 활용하여 예산 활용의 효과를 극대화하기 위해 노력하게 될 것이다. 즉, 이전된 보통교부세를 지출 부문별로 어떻게 배분하는지를 살펴본다면, 지방자치단체가 의도하고 있는 재정적 의사결정의 특성을 이해할 수 있다는 것이다. 정리하자면, 중앙정부가 지방자치단체에 이전하는 보통교부세가 지방재정의 지출에 미치는 영향을 확인하여, 지방재정에서 일반재원으로서 보통교부세의 기능과 역할을 보다 명확하게 이해할 수 있다는 것이다.

그간 지방교부세에 대한 선행연구들은 지방교부세의 재정형평성 효과를 확인하고자 하는 연구들이 많이 이루어졌다. 즉, 지방자치단체의 운영이 필요한 재원을 확보하게끔 함으로써 지방재정의 취약성을 극복하도록 하는 역할을 하고 충분히 하고 있는지에 대해 관심이 있었다. 지방교부세가 지방재정의 주요한 수입원 중의 하나로서 역할하고 있다는 것은 정부계층간 수직적인 재정형평성을 강화하는 기능을 수행하고 있다는 것이며, 이는 지방교부세 제도의 주요한 성과로 제시되기도 하였다1). 그리고 이에 따라 자체적인 재원 여력이 취약한 지방자치단체의 입장에서는 일반재원으로 활용할 수 있는 보통교부세의 증액이 유리한 것으로 인식되기도 하였다. 결과적으로 재정분권을 추진하기 위한 방법으로써 지방교부세의 법정세율 인상이 정책적으로 이루어지게 되었으며2), 이는 지방자치단체의 자율적인 재원확보의 의미를 갖는 것으로 인식된 것이다.

그러나 보통교부세가 법정교부율의 지속적인 증가에 따라 지방에 이전되는 재원이 증액되었음에도 불구하고, 오늘날 지방재정의 취약성은 여전히 답보상태에 머물러 있다는 것이 우리의 현실이다. 그럼에도 불구하고, 보통교부세는 지방자치단체의 일반재원으로 사용되고 있어, 각 지방자치단체에서 재원을 어떻게 배분하고 조정하고 있는지에 대한 특성은 분석이 이루어지지 않았다. 지방자치단체의 지방예산편성은 단기적으로 내·외부의 재정환경으로부터 영향을 받을 수 있으나, 보통교부세는 중·장기적으로 지원되는 일반재원이므로 지방자치단체는 이를 안정적인 수입으로 기대하면서 재원을 배분할 것이다. 이러한 보통교부세의 특성을 고려하여, 지방자치단체가 보통교부세를 어떻게 사용해 왔는지에 대한 분석이 필요한 시점이라 할 수 있으며, 본 연구는 이에 대해 보통교부세가 지방재정에 어떻게 관계하고 있는지를 확인해 보고자 한다.

따라서 본 연구는 우리나라의 보통교부세와 지방자치단체의 재정지출과의 관계를 분석할 것이며, 이를 통해 지방의 재정역량과 자율성, 재정적 의사결정의 특성을 규명하도록 할 것이다. 특히, 보통교부세의 증감이 지방재정의 부문별 재원 증감과의 관계에 대한 조정 효과를 파악하도록 할 것이며, 이를 통해 보통교부세의 재원이전에 대한 시사점 도출과 향후 바람직한 지방재정 체계 설계에 기여하고자 한다.

Ⅱ. 보통교부세의 이해

1. 보통교부세 제도의 의의

지방자치단체의 행정운영에 필요한 재원을 교부하여, 재정의 배분을 조정함으로써 지방행정의 건전한 발전을 도모하기 위한 목적에서 운영되는 것이 지방교부세 제도이다(행정안전부, 2018). 「지방교부세법」 제3조에 따르며, 지방교부세는 보통교부세, 특별교부세, 부동산교부세, 소방안전교부세로 구분되며, 보통교부세는 소방안전교부세를 공제한 내국세 총액의 19.24%에 해당하는 금액의 97%와 전년도 내국세 정산에 따른 교부세 정산액의 97%를 합산한 금액이다(행정안전부, 2018). 2018년을 기준으로, 지방교부세의 재원은 내국세에서 소방안전교부세 4,173억 원을 제외한 227조 9,802억 원의 19.24%인 43조 7,831억 원으로, 여기에 부동산교부세 1조 7,801억 원, 소방안전교부세를 합하여 총 45조 9,805억 원이 재원이 된다. 이에 따라 2018년 보통교부세는 42조 4,696억 원 규모가 된다.

1993년 지방교부세가 44,131억원에서 2018년 459,805억원으로 15년 동안 941.91% 증가하였으며, 보통교부세는 1993년 40,119억원에서 2018년 424,696억원으로 15년 동안 958.59% 증가하였다.

보통교부세는 지방자치단체가 일정한 수준 이상의 행정력을 유지할 수 있도록 표준수준의 기본적 행정수행 경비를 산출하고, 지방세 등 자체적인 수입으로 충당할 수 없는 부분을 보전해 주는 일반재원이다. 이러한 이유로 보통교부세는 법령에서 정한 기준에 따라 재정이 부족한 지방자치단체에 교부되지만, 교부된 후에는 어떤 용도로 사용할 것인지에 대해 각 지방자치단체의 자율에 맡기는 무조건부 교부금의 특성을 갖는다. 그리고 이러한 측면에서 국가가 일정한 조건을 붙이거나 용도를 제한할 수 있는 국고보조금과의 차이가 존재한다.

보통교부세는 지방세와 더불어 지방재정의 안정적 운영을 바탕으로 지방자치를 유지해 나가는데 중요한 일반재원이라 할 수 있으며, 동시에 지방자치단체의 고유재원으로서 국가의 간섭을 배제하고자 하는 취지로 이해될 수 있다. 그러나 보통교부세는 일반재원으로 활용할 수 있는 특성으로 지방자치단체의 지출분권에 기여하고 있다고 주장할 수 있으나, 여전히 의존재원으로서 지방자치단체의 의지에 따라 규모를 확정하기 어려운 한계가 있으므로, 과연 지방재정의 재원 배분의 의사결정 측면에서 지방자치단체가 자율성을 갖고 있는지 확인이 필요하다.

2. 보통교부세의 지방재정 효과

지방자치단체의 재원은 지방세와 같은 자체수입을 통해 충당하는 것이 이상적일 것이나, 우리나라는 국세 위주의 중앙 집중적인 조세체계와 지역별 자원분포 및 경제력의 차이, 재정수요의 차이 등으로 인해 지방자치단체 간 재정력의 격차가 발생할 수밖에 없다. 이는 결과적으로 지방자치단체가 자체세입만으로 필요한 재원을 조달받지 못한다는 것을 의미하며, 지방자치의 측면에서 지역 간 불균형을 극복하기 위해 일정 부분 중앙 또는 상위 정부의 역할이 필요하다는 것을 의미하는 것이기도 하다. 이에 따라 많은 국가에서 지방정부에게 재원을 이전하고 있으며, 우리나라는 보통교부세 제도를 통해 지방이 재정수요를 충족시키기 못하는 경우 부족한 재원을 보완해주는 역할을 수행하고 있다.

보통교부세는 재원이 부족한 지방재정을 보완하는 제도이므로, 자연스럽게 재원이 더 부족한 곳에 더 많은 재원을 배분하게 된다. 그리고 이는 형평성의 문제와 더불어, 지방자치단체로 하여금 자체적인 세입 확대 노력을 기울이지 않도록 하는 원인이 될 수 있다. 예를 들어, 특정 지방의 자체수입이 늘어나게 되면 기준재정수입액이 늘어나게 되므로, 미달되는 액수가 줄어들게 되며, 결과적으로 배분받게 되는 보통교부세가 상대적으로 축소되는 경우가 발생하게 된다. 물론, 지방의 재정수요를 감소시키거나 늘리고자 하는 노력에 대해서도 기준재정수요 및 기준재정수입액 산정시 고려하고 있으나, 보통교부세의 배분에 대한 실질적인 영향이 크지는 않은 실정이다. 그러므로 지방자치단체가 자체적인 노력을 통해 지역의 발전을 도모하여 자체수입을 확장하면 보통교부세는 감소되므로, 지방자치단체가 자체수입 확보 노력에 소극적일 수밖에 없게 된다.

이와 같이 중앙정부의 이전재원이 지방정부의 도덕적 해이로 이어지는 문제에 대한 연구들이 기존에 다수(배인명, 2010; 서정섭 2010; 민기 2013; 김종희 2014) 이루어져 왔다. 특히, 김종희(2014)는 재정이전이 지방정부의 징세노력을 방해하는 유인이 될 수 있는지에 대해 연구하였으며, 연구결과 이전재원이 자체재원을 감소시키는 경쟁적 관계에 있는 변수이며, 특히 무조건부 보조금인 교부세와 지방정부의 징세노력과 관련이 있는 세수입 사이에서 그 관계가 두드러지게 나타났으며, 재정력이 열악할수록 경향이 뚜렷하게 나타남을 확인하였다. 이 외에도 도덕적 해이를 극복하고, 지방정부가 자체세입을 확충하는 노력을 강화하도록 도입된 인센티브 제도의 한계를 지적하고 개선방안을 제시하는 연구(배인명, 2010; 서정섭, 2010)와, 기존 보통교부세 배분 구조의 문제점을 극복하기 위해 보통교부세의 선택적 법정률 제도 도입을 제시하는 연구(민기, 2013)가 이루어지기도 하였다.

지역 간 존재하는 세원의 편차 및 재정력의 차이로 인해 발생하게 되는 지역의 격차는 지방자치단체 사이에서 재원확보를 위한 갈등이 발생하는 원인이 되고 있다. 경제 여건의 지역 간 불균등과 인구집중 현상은 지방자치단체의 운영을 어렵게 하는 원인이 되고 있는데, 특히 지방재정 수요가 급증하면서 지방교부세 법정교부율에 대한 상향 조정이 필요함을 강조하는 연구가 이루어지고 있는 것은 이러한 현상을 반영하는 것이라 할 수 있다. 보통교부세는 지역 간 재정불균형 완화에 유용한 재원이 될 수 있기 때문이다.

우리나라의 지방교부세 중에서 보통교부세는 각 지방자치단체의 표준적인 수요와 수입을 측정하고, 수입과 수요 격차를 시정하기 위한 형평화 보조금이라 할 수 있다. 즉, 보통교부세는 「지방교부세법」 제6조 제1항에서 규정하고 있는 바에 따라, 해당 연도의 기준재정수입액(standard fiscal revenues)이 기준재정수요액(standard fiscal needs)에 미달하는 지방자치단체에 대해 부족분을 기초로 산정하여 교부하는 무조건적인 보조금이다. 그리고 재정적으로 열악한 지방자치단체에 더 많은 재원을 교부하므로 지방자치단체의 재정적 형평성을 제고하는데 유용한 재원이 된다고 할 수 있다.

보통교부세와 같은 지방재정 조정제도는 지방자치단체 간 재정형평성을 달성하는데 기여하지만, 지나친 재정형평성의 강조가 자치재원의 확보 유인을 감소시키고, 오히려 재정조정제도의 효과에 왜곡을 가져올 수도 있다는 지적이 존재하기도 한다. 즉, 개별 이전재원의 재정조정 효과만을 중심으로 설계된 다양한 지방재정조정 제도들이 모두 종합적으로 작동할 경우에 이전재원의 재정조정 효과가 과도해질 수 있으며, 이에 따라 지방자치단체의 도덕적 해이와 재정효율성 저하로 이어질 수 있다는 것이다(최원구·김진아, 2017). 그리고 개별 이전재원에서도 재정형평성을 고려한 산정방식이 지나치게 복잡한 이유 등으로 인해 실제로 의도한 재정조정 효과가 나타나지 않거나, 지방자치단체 간 재정력의 역전이 발생하는 등의 문제가 제기되고 있기도 하다(황소하, 2017).

지방교부세의 재정형평화 효과를 분석한 연구는 그간 다양한 분석방법론을 활용하여 다수 이루어져 왔다. 김태일(1999)은 지방교부세가 지방자치단체들 간 재정형평화에 기여하지 못하고 있으며, 오히려 재정의 불균등성을 심화시켰다는 기존의 연구들을 검토하고, 방법론을 달리하여 결과적으로 지방교부세가 수평적 재정형평화 효과가 있음을 확인하였다. 김흥주·박상철·구찬동(2014)은 지방재정조정 제도의 재정형평화 효과를 분석하였는데, 국고보조금과 도비보조금 등에 있어서 연도별 차이는 있었으나, 대체로 재정형평화 효과가 있는 것으로 나타났으며, 그 중에서도 지방교부세의 형평화 효과가 가장 큰 것으로 나타났다. 한편, 이창균·전지성(2015)은 보통교부세의 기초수요산정 항목별로 세분화하여 지방자치단체 간 재정형평화 효과를 발생시키는지에 대하여 분석하였으며, 분석 결과 관계의 크기는 다소 차이가 있었으나 대체로 긍정적인 효과가 있는 것으로 확인되었다.

이러한 연구결과와는 다르게 김홍환(2016)은 지방교부세의 지방재정 형평화 기능을 분석하고자 하였으며, 지방교부세 배분 전화 후의 변이계수를 비교한 결과 재정형평화 기능이 약화되고 있음을 확인하였다. 지방교부세의 재정조정 기능 약화는 인센티브에 대한 확대와 함께, 전체 지방예산 대비 지방교부세 재원규모의 감소도 원인으로 볼 수 있다. 최원구·허등용·김진아(2017)는 지방자치단체를 시도와 시군으로 구분하여 보통교부세의 재정형평화 효과를 분석하였으며, 지니계수와 재정조정계수를 살펴본 결과 보통교부세 제도는 시도 간에 있어서 재정형평화 기능이 작동하고 있으나, 시 간에는 작동하지 않으며, 군 간에서는 연도에 따라 효과가 있는 경우와 그렇지 않은 경우가 있는 것으로 나타났다. 황소하(2017)는 지방재정조정 제도로서 보통교부세의 재정형평화 효과를 지방자치단체의 유형에 따라 분석하였으며, 현재의 보통교부세가 지방자치단체 간 재정형평화 효과가 충분하지 않으며, 보통교부세의 재정형평화 효과는 재정력의 순위변동에 의한 것으로 대체로 나타나고 있으므로, 모든 지방자치단체 유형에 따라 실질적인 재정형평화 효과를 가져올 수 있도록 근본적인 재설계가 필요함을 제시하였다.

지방교부세에 대한 기존의 연구들은 앞서 살펴본 바와 같이 재정형평화 및 경제적 효과 등에 대한 연구들이 상당수 진행되어 왔다. 그러나 다른 한편으로 많은 수는 아니지만 지방교부세의 지출효과에 대해 분석한 연구들(조기태 외, 2014; 임상수, 2015: 박선희 외, 2009; 김준현, 2013)도 이루어지고 있다. 중앙정부의 교부세 및 보조금의 지급이 지방정부의 재정에 미치는 영향을 살펴본 연구들 중에서 지방정부의 재정이 소득효과 이상으로 팽창된다는 끈끈이 효과(flypaper effect)를 중심으로 논의되고 있다. 즉, 보조금이 보조금 규모 이상으로 지방재정의 지출을 팽창시킨다는 것이다(김택규, 2016).

지방교부세의 지출효과와 관련된 연구로는 끈끈이 효과의 발상 여부에 대해 검증하는 연구들(문병근 외, 1998; 배상석·류세은, 2007; 황태연·신현철, 2012; 김준현, 2013)이 다수 이루어지고 있다. 김준현(2013)은 지방교부세가 지방자치단체의 지출에 미치는 끈끈이 효과가 발생하고 있음을 확인하였으며, 그 원인으로 지방자치단체가 자체적으로 세입을 증대하도록 하는 유인책이 없기 때문으로 보았다. 황태연·신현철(2012)은 시군을 대상으로 보통교부세의 끈끈이 효과를 분석하였는데, 시는 끈끈이 효과가 발생하지 않았으나, 군은 효과가 발생하는 것을 확인하였다. 이 외에도 임상수(2015)는 지방교부세 증가와 지방자치단체의 소득 증가, GRDP 대비 지출비중 상승 등에 대한 관계분석을 통해 끈끈이 효과가 발생하는 것을 확인하였다.

다수의 학자들은 지방정부가 이전재원에 대한 의존도가 높아지게 되면, 재정운영의 효율성이 저하될 것이라고 보고 있다. 즉, 지방정부는 중앙정부로부터 상당한 재정지원을 받게 될 것으로 기대한다면, 과잉지출이 발생하게 될 것이며, 이는 재정운영의 비효율성으로 이어진다는 것이다(전상경, 2006). 그리고 중앙정부의 무조건적인 보조금은 지방정부 지출에 대한 자극 효과가 주민들의 소득 증가가 미치는 자극 효과에 비해 큰 문제도 지적되고 있다. 끈끈이 효과로 인해 지방재정 운영이 더욱 비효율적으로 될 것이기 때문이다(Gramlich, 1987; 박선희 외, 2009; 임상수, 2016).

중앙정부로부터 교부세나 보조금을 지원받는 것은 지방정부가 사용할 재원이 증가한다는 측면에서 지역주민에게 이익일 수 있으나, 교부세를 지급받은 것보다 지방재정의 지출이 더 많다면 결과적으로 지방재정에 악영향을 미치게 되며, 이는 지역주민에게도 조세가 증가되는 부정적인 영향을 미치게 될 수 있다. 지방교부세는 지방정부 고유의 자율적인 재원이므로, 본래 제도가 목적한 바와 다르게 이탈되어 낭비될 가능성이 존재하기 때문에, 자치재정의 취지를 구현하고 지방자치단체의 재정적 안정성을 제고하기 위한 목적인 지방교부세는 무엇보다 체계적이고 섬세한 관리가 중요하다(허원제·김영신, 2016: 23).

이전재원은 크게 조건부와 무조건 보조금으로 구분할 수 있는데, 조건부 보조금은 자금의 용도를 제한하는 재원이며, 반대로 무조건부 보조금은 자금의 용도를 제한하지 않는 재원이라는 점에서 차이가 있다(배인명, 2017b). 지방교부세는 자금의 용도를 제한하지 않는 무조건 보조금인 동시에 일반재원의 성격을 가지고 있기 때문에, 교부된 자금을 지방자치단체가 자율적으로 사용할 수 있다.

‘일반재원’은 중앙정부에서 지방정부로 이전되는 재원 중에서 특정보조금과 같이 중앙정부에 의한 통제와 간섭의 수준이 높은 재원이 아니라, 지방교부세 혹은 포괄보조금과 같이 이전되는 재원이지만 자‘일반재원’은 중앙정부에서 지방정부로 이전되는 재원 중에서 특정보조금과 같이 중앙정부에 의한 통제와 간섭의 수준이 높은 재원이 아니라, 지방교부세 혹은 포괄보조금과 같이 이전되는 재원이지만 자

지방교부세는 1999년까지 내국세의 13.27%를 유지하다가 2000년부터 비율이 15%로 증가하였으며, 2005년에는 19.13%, 2006년에는 19.24%로 증가하여 운용되고 있다. 이처럼 지방자치단체에 이전되는 일반재원인 교부세의 규모가 점차 확충되면서 지방재정의 운영 자율성이 증가하였다고 할 수 있다.

지방재정에서 지방교부세가 차지하는 비중은 지방세와 보조금에 이어 세 번째로 규모가 크며, 지방교부세에서 보통교부세가 대부분을 차지하고 있다. 그러므로 지방재정에서 보통교부세의 비중이 높은 수준이라고 할 수 있으며, 일반재원이라는 특성도 존재하고 있어, 이를 얼마나 확보할 수 있는지에 대한 것은 모든 지방자치단체의 주요한 관심사가 될 수밖에 없다. 즉, 현재와 같이 지방자치단체의 재정자립도가 낮은 현실에서는 지방자치단체의 세입 중 상당한 부분을 차지하는 중앙정부의 지원금은 지방재정의 운영에 영향을 미치며, 일반재원의 증가는 지방재정의 운영과 자원의 배분에 영향을 미치게 된다. 그러므로 지방재정에서 차지하는 비중이 높은 보통교부세는 무조건 보조금으로 교부되는 일반재원이므로 지방자치단체가 자율적으로 편성 및 활용할 수 있는 여지가 있다는 것이다.

Ⅲ. 분석모형 및 연구설계

1. 분석모형 설정

앞에서 논의한 선행연구의 내용인 지방정부의 도덕적 해이, 지방교부세의 지방재정 형평성 효과, 재정지출 효과, 그리고 재정운용의 자율화 효과를 바탕으로 보통교부세의 증감이 기초지방자치단체 예산의 증감과의 관계를 분석하는 모형을 설정하였다. 분석모형은 지방예산 편성 방법, 그리고 지방의 재정적 의사결정 행태를 고려하였다. 연구의 가설과 변수의 설정 등 연구설계는 선행연구에서 나타난 논의 및 결과를 활용하였으며, 자료의 분석은 연도별 보통교부세 배분의 증감과 지방예산의 각 부문별 증감을 상관관계로 분석해 보고자 하였다. 따라서 연구의 결과에 대한 설명은 선행연구의 내용과 연계를 고려하여 설명하고자 한다.

지방자치단체의 수입 재원은 기능별, 기관 및 부서별, 성질별 등 부문별로 배분되어 지출하게 된다. 그리고 이러한 부문별 재정지출은 재정적 의사결정에 영향을 주는 다양한 요인들에 따라 배분이 이루어질 것이다. 지방자치단체의 재원은 지방세와 세외수입 등 자체재원, 지방교부세, 국고보조금, 시·도비 보조금, 조정교부금 등 의존재원, 지방채 및 전년도 수입 등으로 구성되어 있다. 이 중에서 지방자치단체의 재정지출에 대한 용도가 정해져 있는 국고보조금과 시·도비 보조금을 특정재원이라 하고, 지방채 역시 사용처가 정해져 있다. 이와는 다르게 지방자치단체가 자율적으로 재원을 배분할 수 있는 것은 일반재원이라 하며, 자체재원, 지방교부세, 시도의 조정교부금이 포함되어 있다.

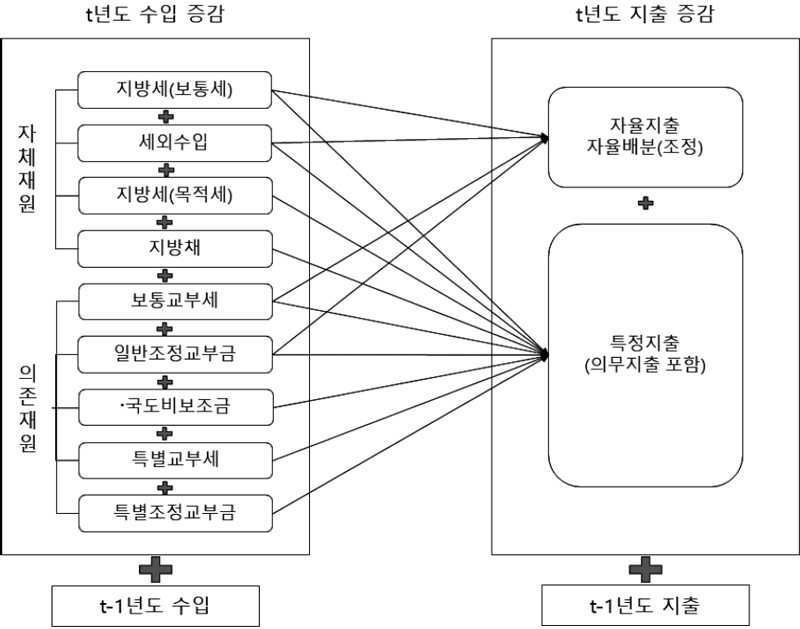

지방예산의 수입과 지출의 증감 관계를 구조적으로 설명하면, 재원별 수입증감이 부문별 지출증감과 관련이 있는지에 대해 살펴볼 수 있다. 지방자치단체의 재정배분에 대한 예산결정은 세입과 세출이 동일한 규모를 갖고 있으며, 점증주의적인 예산의 속성으로 전년도의 예산규모나 배분이 동일한 수준이라고 가정할 수 있다. 그러므로 지방자치단체가 예산결정을 할 때, 당해 연도 세입의 증감은 세출의 증감에 연계되어 있을 것이며, 보다 구체적으로 지방자치단체의 수입을 일반재원과 특정재원으로 구분하고 다시 자체재원과 의존재원으로 구분한다면, 예산편성을 하는 경우 일반재원은 자율적 지출에 충당하고 특정재원은 특정지출에 충당하게 될 것이다.

이상과 같은 측면은 재원별 수입증감과 부문별 지출증감에도 동일하게 적용이 가능할 것이다. 즉, 일반재원의 수입증감은 자율적으로 사용이 가능한 재원으로서 자율적인 지출증감에 충당하게 된다는 것이다. 이러한 경우에 보조사업의 매칭의무와 같이 일반재원으로 특정지출에 배분해야 하는 경우도 발생할 수 있다. 그리고 보통교부세는 일반재원 중에서 지방자치단체의 의존재원으로서 자율적으로 지출에 배분할 수 있는 자주성을 지니고 있기 때문에 지방자치단체의 예산결정에 중요한 의미가 있는 재원이라 할 수 있다.

그러므로 본 연구에서는 이러한 지방예산의 수입과 지출 간 증감관계 모형을 적용하여 지방재정의 수입과 지출의 증감 관계를 분석하도록 한다. 특히 지방자치단체에서 보통교부세가 어떠한 지출행태로 나타나는지에 대해 분석하는 것을 통해 지방자치의 확립에 기여할 수 있는 지방재정 역량 제고와 자율적 운용에 대한 시사점을 모색해보도록 한다.

지방재정에서 의존재원이 차지하는 비중이 높으나 보통교부세와 같이 지방자치단체가 자율적으로 사용할 수 있는 재원이 증가하였다는 것은 지방재정의 지출 측면에서 지방자치단체의 자율성을 강화하는 구조로 볼 수 있다. 그러나 실제로 보통교부세를 배분받아 사용하는 경우에 지방자치단체의 재정지출에 자율적인 의사가 충분히 반영되어 결정이 이루어지고 있는지에 대한 실증적인 분석은 미약한 상황이다. 그러므로 보통교부세를 배분받는 것이 지방재정 지출의 자율성에 실제로 기여하였는지 살펴보는 것이 필요하다.

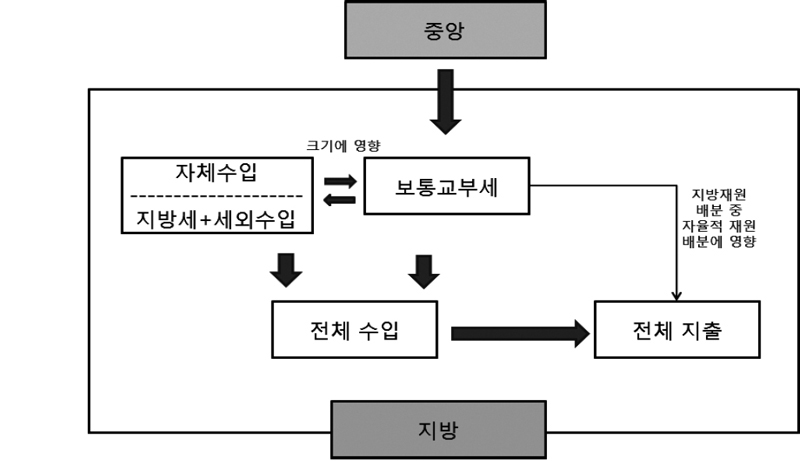

지방자치단체가 보통교부세를 배분받게 되어 발생할 수 있는 재정적 행태는 수입과 지출 측면에서 각각 고려해 볼 수 있다. 첫째, 지방자치단체는 보통교부세를 배분받는 것은 전제로 하여 자체수입인 지방세와 세외수입을 확충하고자 하는 노력에 영향을 줄 것이다. 중앙정부가 배분하는 보통교부세 배분의 크기는 지방자치단체의 자체수입 정도와 관계가 있으므로, 지방자치단체 수입을 최대화하기 위해 전략적으로 행동할 수 있다. 즉, 자체수입의 크기가 작다면, 기본적으로 보통교부세의 확대로 이어지게 되는데, 자체적인 재원 확충노력을 보통교부세 배분에 대한 인센티브로 고려할 수도 있으나, 이는 지역주민들에게 부담이 될 수 있으므로 지방자치단체는 결과적으로 부담을 담소시키고 보통교부세를 통해 수입을 확대하는 전략을 취할 수 있다.

둘째, 보통교부세는 용도가 지정되지 않은 재원이기 때문에 지방자치단체의 자율적 의사결정에 따른 지출부문에 우선하여 배분할 것으로 볼 수 있다. 지방자치단체의 전체 지출은 보조사업과 같이 중앙정부나 상위 정부의 정책목적을 위해 지출이 정해진 부문에 매칭재원으로 사용할 것인지 또는 자체적인 고유사업이나 정책에 자율적으로 사용할 것인지도 전략적으로 선택할 수 있다. 지방자치단체에서는 예산결정에서 보통교부세와 같은 용도가 지정되지 않은 재원에 대해서 전략적으로 특정 지출부문에 배분할 수 있으며, 이는 다른 부문의 배분에도 영향을 줄 수 있다. 그러므로 이와 같이 보통교부세의 증감이 지방재정의 부문별 지출증감에 미치는 영향에 대해 실증적으로 분석을 할 필요가 있다.

2. 연구설계 및 가설

본 연구는 보통교부세와 지방재정 지출과의 관계에 대하여 실증적으로 살펴보고자 하는 것을 목적으로 하며, 이를 위해서 선행연구에서 제시된 보통교부세의 지방재정 효과 및 재정지출 관계 모형에 따라 연구가설을 설정하도록 한다. 중앙정부가 지방자치단체에 보통교부세를 배분하면 지방자치단체의 수입이 증가하게 되며, 이는 지방자치단체의 자체세입 노력에 영향을 주게 된다. 다른 한편으로는 보통교부세가 일반재원으로서 지방자치단체의 자율적인 재원이기 때문에 예산결정 과정에서 예산 지출의 부문별 배분 결정에도 영향을 미치게 된다는 것이다. 이러한 사항을 고려하여 본 연구의 가설을 아래와 같이 설정하였다.

보통교부세의 수입은 지방자치단체의 자체수입 노력에 영향을 미칠 것이다. 기본적으로 보통교부세는 각 지방자치단체의 기준재정수요와 기준재정수입액을 비교하여 부족액을 배분받게 되는데, 이는 지방자치단체의 자체수입액이 취약하면 보통교부세 배분이 유리할 수 있음을 의미한다. 그러므로 각 지자체는 보통교부세의 수입을 늘리기 위해 지방세 수입 등의 자체수입 노력을 적극적으로 하지 않을 수 있으며, 다만 최종적인 보통교부세 배분은 기초재정수입액에 지자체의 자체수입 노력을 산정하고 있으므로, 활용 가능한 재원을 최대한 확보하기 위해서는 재산세와 같이 법률에 정해져 있는 지방세 수입과 자체적 노력여지가 있는 세외수입 노력을 보통교부세 확보와 고려하여 전략적으로 대처할 것이다.

다음으로 보통교부세는 지방자치단체가 자율적으로 사용할 수 있는 일반재원이므로, 보통교부세의 증가는 지방세출의 자율성이 확대된 것으로 볼 수 있다. 자율적으로 사용할 수 있는 재원이 증가하게 되면, 지방자치단체는 지역경제 개발 및 지역 주민의 복리후생을 최대화하기 위한 방향으로 재원 배분을 결정할 것이다. 지역 주민의 안녕은 지방자치를 운영하는 궁극적인 목적임과 동시에, 정치적으로도 유리한 전략적 선택이 될 수 있기 때문이다. 그러므로 보통교부세의 증가는 사회복시 서비스화 함께, 지역의 개발 및 발전을 위해 투자하는 비용의 증가로 이어질 수 있다. 여기에는 도로건설 및 관리, 도시철도, 해운 및 항만의 시설확충과 관리, 공항 건설 및 보수, 대중교통 시설 확보 및 관리, 유통단지 조성 및 관리와 같은 수송 및 교통 관련 투자를 포함하며, 최근에는 특히 사회복지, 문화관광, 환경 분야에 대한 주민들의 관심이 크게 확대되고 있으므로, 이러한 부문에 대한 지출이 크게 증가할 수 있다.

지방자치단체의 예산은 그러나 지방의 고유사업에 국한되는 것이 아니라 중앙정부나 광역지자체의 보조사업에 대해서도 편성이 필요하다. 특히, 지방에서 보조사업 예산의 편성은 국비 및 도비 보조율에 따라 의무적으로 배분이 결정되므로, 각 기능별 분야의 국·도비 보조사업에 지방예산을 얼마나 매칭해야 하는지에 따라 지방자치단체의 재정배분 자율성이 실제로 결정될 수 있다. 그러므로 취약한 재정환경에서 보조사업에 대한 매칭 부담이 클 경우에는 보통교부세를 통한 일반재원 확충이 있는 경우에도 자율적인 재원배분이 제한적일 것으로 미루어 짐작할 수 있다. 다만, 일부 사회복지 분야 정책과 같이 국고보조율이 높은 경우에는 상대적으로 국가의 재정지출이 클 것이며, 보통교부세 수입에 따른 일반재원을 지출하는 것에 대해서 관계의 차이가 나타날 수 있을 것이다.

보통교부세는 일반재원으로 지방에 이전되는 특징이 있으므로, 지방자치단체는 이를 최대한 활용하기 위해서 기관 내부 및 지역사회에 가시적인 성과를 얻을 수 있는 분야에 우선적으로 재원을 배분할 수 있다. 우선적으로 고려할 수 있는 것이 인건비 및 일반공공행정분야, 안전분야 등이 있을 수 있다. 지방에서는 자율적으로 예산을 배분할 수 있는 경우에 지방자치단체의 안정적인 유지에 우선적으로 재원을 배분할 수 있기 때문이다. 한편, 이는 보통교부세 이전과 관련하여 각 지방자치단체에서 발생하고 있는 도덕적 해이 현상에 대한 언론의 보도와 연관된다. 2018년 기준으로 제주를 제외한 전국 16개 광역자치단체는 5,489명의 공무원을 증원하였으며, 이는 재정적 부담이 될 수 있다는 언론의 지적이 있기도 하였다3). 지방은 중앙정부로부터 교부세를 배분받아 재정을 운영하므로 공무원 증원에 대한 인건비의 부담이 없기 때문에 정원을 늘리고자 하는 현상이 발생한다는 것이다.

보통교부세는 용도가 정해져 있지 않은 일반재원이기 때문에, 지방자치단체는 단기적으로 성과를 얻을 수 있는 민간이전에 재원을 집중할 수 있다. 이러한 지출에는 지역 내 민간행사 지원이나 사회단체 운영 지원 등과 같은 사항의 비용이 해당될 수 있으며, 포상금, 보상금, 출연금 등 민간이전 재원은 그 효과가 지역 내에 한정되는 특징이 있다.

한편, 지방자치단체가 지역 경제를 활성화 시키고자 한다면, 지역 발전을 위한 투자적 경비의 지출이 증가될 수 있다. 그리고 보통교부세의 증가로 지방재정이 확충된다면, 지역을 발전시키고자 하는 지방자치단체가 투자적 경비에 더 많은 지출을 할 수 있다는 것이다. 만약, 이와 같이 보통교부세의 증가가 지역의 투자 확대로 이어진다면, 보통교부제가 목적하고 있는 지방재정 조정 정책의 효과가 긍정적으로 나타나고 있는 것으로 판단할 수 있을 것이다.

본 연구는 보통교부세의 배분을 통해 확충된 지방재정이 지방자치단체의 자율적인 의사결정에 따라 어떠한 양태로 나타나고 있는지 확인하고자 하였으며, 이에 따라 앞서 살펴본 선행연구와 이론적 논의에 따라 논리적으로 가능한 보통교부세 증감과 예산배분의 관계를 살펴보았다. 이에 따라 보통교부세의 증감과 지방예산의 세입 및 세출 행태를 분석하기 위한 연구가설을 아래와 같이 설정하였다.

- 가설 1 : 보통교부세 증가는 자체세입 감소에 관계가 있다. 따라서 보통교부세의 증가는 지방세, 재산세, 세외수입, 지방채는 감소와 관계가 있을 것이다.

- 가설 2 : 보통교부세 증가는 기능별 지방세출 증가에 관계가 있다. 따라서 보통교부세가 증가는 공공행정, 공공질서 및 안전, 수송 및 교통, 국토 및 지역개발, 사회복지, 기타 기능별 지출이 증가와 관계가 있을 것이다.

- 가설 3 : 보통교부세 증가는 성질별 지방세출 증가에 관계가 있다. 따라서 보통교부세가 증가는 인건비, 민간이전, 투자적 경비와 관계가 있을 것이다.

본 연구에서 독립변수는 지방교부세법에 의한 보통교부세 수입을 의미하며, 이를 분석에 활용하기 위해 보통교부세 산정 내역을 사용하였다. 지방교부세의 대부분을 차지하는 보통교부세는 용도가 지정되지 않은 일반재원으로서 지방자치단체의 자체적 판단에 의해 지출이 결정된다. 이러한 무조건부 보조금의 경우 일반재원이므로 지방의 우선순위에 따라 정책적 선택이 가능할 수 있다.

보통교부세의 지출에 대한 관계를 살펴보기 위한 종속변수로 지방재정의 기능별 세출예산과 성질별 세출예산을 활용하였다. 우선, 세입예산은 수입의 성질에 따라 지방세수입, 세외수입, 지방교부세, 조정교부금, 보조금, 지방채, 보전수입, 내부거래 등으로 구분되는데, 본 연구에서는 재산세를 중심으로 지방세4) 및 세외수입 그리고 지방채를 중심으로 살펴보도록 한다.

한편, 지방자치단체의 기능별 세출은 중앙정부 및 국제기준(UN의 정부기능분류인 COFOG)에 부합하는 분류를 활용하도록 한다. 이에 따르면, 일반공공행정, 공공질서 및 안전, 교육, 문화 및 관광, 환경보호, 사회복지, 보건, 농림해양수산, 산업·중소기업, 수송 및 교통, 국토 및 지역개발, 과학기술, 예비비, 기타 등으로 분류된다. 본 연구에서는 지방자치단체가 적극적으로 세출 배분의 정책적 의사결정이 가능할 것으로 예상되는 수송 및 교통, 국토 및 지역개발, 사회복지 분야 지출을 중심으로 살펴보도록 한다. 보통교부세 세입이 증가하면 하천 정비, 주택건설 및 도시개발, 택지개발사업, 산업단지 조성 및 운영과 같은 분야의 재원 배분이 증가할 수 있기 때문이다. 지방자치단체의 SOC 사업 분야는 지역발전 및 개발을 위한 투자비를 나타내는 지표이므로 지출에 대한 분석이 중요한 의미를 지닐 것이다. 한편, 사회복지 분야는 지방자치단체의 전체 지출규모 중에서 가장 높은 비중을 보이는 분야로, 지속적으로 규모가 증가하고 있다. 최근 지방자치단체들에서 증가하고 있는 지출들은 복지 및 환경 관련 정책과 같이 중앙정부의 사업과 연계된 정책사업들이 다수를 차지하고 있다. 지방재정 세출에서 비중이 가장 큰 사회복지 분야에 대한 분석은 취약한 지방재정에서 보통교부세 수입과 사회복지비의 증가 사이의 관계를 확인할 수 있다는 측면에서 의미가 있다.

지방재정의 성질별 세출 중 인건비, 민간이전, 투자적 경비 등 지방자치단체가 예산편성 과정에서 자율적으로 자원배분이 가능할 수 있을 것으로 보이는 항목을 분석하는 것도 필요할 수 있다. 특히 인건비, 일반공공행정비, 공공질서 및 안전비는 지방자치단체에서 반드시 지출해야 하는 고정적인 지출경비라 할 수 있다. 이러한 경직성 경비는 다른 비용에 우선하여 재원을 배분해야 하므로 보통교부세의 증가에 따른 고정 지출경비의 관계를 분석하는 것은 지방자치단체의 예산편성 행태를 파악할 수 있는 중요한 의미를 지닐 것이다.

한편, 민간이전은 민간경상 사업보조, 민간단체 법정운영비보조, 민간행사 사업보조, 사회복지시설 법정운영비보조, 사회복지사업보조 등의 다양한 지원비가 포함되어 있다. 보상금, 포상금, 출연금 및 전출금 등은 지역사회와 주민에게 지출하는 것으로 지역의 후생을 확대하는 비용으로 볼 수 있다. 투자적 경비는 ‘지방예산편성 운영기준’에 따른 성질별 분류에 따른 것은 아니나, 지역경제 활성화에 관련이 있는 지출 관련성을 분석하기 위해 포함하였다. 이는 지방자치단체가 민간의 시설투자 및 자본형성적 지출수요를 충당하기 위한 경비를 지원하는 것으로, 투자적 경비의 증가는 지역의 다양한 지역개발사업이나 주민편의 증진사업을 수행하고 있음을 나타내는 것이라 할 수 있다.

3. 분석대상 및 분석방법

본 연구의 분석을 위해 147개 시군 기초지방자치단체를 대상으로 하였다. 분석대상 기간은 2005년에서 2016년을 대상으로 하였으며, 해당 기간 동안 불교부단체로 보통교부세를 교부받지 못한 경험이 있는 수원, 성남, 고양, 용인, 화성, 과천, 안양, 안산, 부천, 창원 등 10개 지방자치단체는 제외되었다. 그리고 제주특별자치도의 출범(2006. 7)으로 통합·폐지된 북제주군, 남제주군과 행정시로 전환되어 자치권을 상실한 제주시, 서귀포시 역시 분석대상에서 제외되었다. 동일한 기준으로 통합 창원시 출범(2010. 10)으로 통합·폐지된 마산시, 진해시와 세종특별자치시로 편입·폐지된(2012. 7) 연기군, 청주시로 통합·폐지된(2014. 7) 청원군도 분석에서 제외되었다.

분석 대상 기간인 2005년에서 2016년 사이 각 연도의 행정안전부 「보통교부세 산정내역」과 「지방재정연감」 결산자료를 참조하여 구성하였다. 한편, 세출예산의 기능별 분류는 2008년 「지방자치단체 예산편성 운영기준」이 제정되면서 새로이 설정되었으므로, 이에 대한 분석은 2008년부터 2016년을 분석대상 기간으로 하였다. 분석방법으로는 본 연구의 목적인 보통교부세과 지방지출의 관계를 확인하기 위하여 상관관계 분석을 실시하였다.

Ⅳ. 분석 결과

1. 보통교부세와 자체세입 간 상관관계

기초자치단체 시군의 보통교부세와 자체세입 증감률에 대한 상관관계 분석 결과는 다음과 같이 정리할 수 있다. 보통교부세의 증감은 지방세 수입증감과 음(-)의 상관관계를 가지며, 세외수입의 증가와는 양(+)의 상관관계를 가지는 것으로 나타났다. 지방자치단체 중 시의 경우는 보통교부세와 세외수입이 양(+)의 상관관계를 보였으며, 군의 경우에는 보통교부세 증감이 지방세 증감과 음(-)의 관계를, 세외수입의 증감과는 양(+)의 관계를 갖는 것으로 나타났다.

이러한 결과에서 기초자치단체의 보통교부세 수입과 지방세 확충노력과의 관련성은 지방의 재정적 자율성과 관련이 있다는 것을 유추할 수 있다. 보통교부세 수입은 전체 자체세입 중, 재산세를 제외한 기타 지방세와는 음(-)의 관계가 있는 것으로 확인되어 보통교부세의 인센티브 제도가 지방세 수입의 확충에는 적절히 작동되고 있지 않은 것으로 볼 수 있는 것이다. 반면에 보통교부세와 세외수입은 양(+)의 관계를 보이고 있는데, 이는 지방자치단체가 보통교부세의 수입에 더해 세외수입을 추가적으로 확보하려는 노력이 있는 것으로 볼 수 있다. 그러므로 기초자치단체는 보통교부세를 중앙정부로부터 지원받고 있으므로 소극적인 자체수입 확충에 노력을 기울이는 것이 아니라 지방에서 자율적인 의사결정이 가능한 세외수입을 재원확충 수단으로서 전략적으로 활용한다는 것을 의미하는 것으로 이해할 수 있는 것이다.

반면에 지방세는 조세법률주의 등 제도적 경직성으로 인해 세목·세율·세원 확보 등에 한계가 있으므로 지방자치단체의 입장에서는 적극적인 재원확충 수단으로 활용할 수 있는 여지가 거의 없으므로 보통교부세 증감과 음(-)의 관계가 결과로 나타난 것으로 보인다. 특히, 최근 국세의 신장성이 지방세에 비해 높았기 때문에 보통교부세의 배분액 증가에 비해 지방세의 증가가 답보 또는 감소상태이기 때문으로 유추해 볼 수 있다.

2. 보통교부세와 기능별 세출 간 상관관계

기초자치단체 시군 전체의 보통교부세와 기능별 세출의 증감률에 대한 상관관계 분석 결과는 다음과 같이 정리할 수 있다. 보통교부세는 일반공공행정, 농림해양수산, 수송 및 교통, 국토 및 지역개발의 증감과 양(+)의 상관관계가 있는 것으로 나타났다. 시의 경우에는 보통교부세의 증감과 기능별 세출 중 환경보호, 사회복지, 국토 및 지역개발의 증감이 양(+)의 상관관계가 있는 것으로 나타났으며, 군의 경우에는 일반공공행정, 교육, 농림해양수산, 수송 및 교통, 국토 및 지역개발의 증감과 양(+)의 방향으로 상관관계가 있는 것으로 나타났다.

이와 같은 분석결과에서 전체적으로 보조사업에 대한 매칭이 영향을 미치는 것으로 이해할 수 있다. 농림해양수산, 수송 및 교통, 국토 및 지역개발 등과 같이 보조사업이 많은 부문에서 지출과 보통교부세와의 관계가 통계적으로 유의미한 것으로 확인되었기 때문이다. 최근 국가 정책적으로 사회복지 부문 정책이 크게 확대되었는데, 이러한 지출 부문에서의 관계에 대한 통계적 유의성은 시에서는 나타나지만 군에서는 통계적으로 의미가 있는 것으로 나타나고 있지 않았다. 특히 시에서 양(+)의 상관관계가 확인된 것은 사회복지의 수혜대상자가 시에서 특히 증가하고 있음을 나타내는 것으로 이해할 수 있다.

이와 같이 지출부문과 보통교부세의 관계는 기초자치단체에서 보통교부세를 배분받아 보조사업 등의 매칭부문에 지출하는 관련성이 높다는 것으로 볼 수 있다. 실제로 농림해양수산, 수송 및 교통, 국토 및 지역개발 등 각 부문의 주요 사업에서 기준보조율은 대부분 50% 가량으로, 지방자치단체의 부담이 높기 때문이다. 그리고 이에 따라 보통교부세가 지방자치단체의 자율적 의사결정보다는 의무적인 재원배분에 활용되고 있다는 것을 의미하는 것이라 할 수 있다. 그러므로 보통교부세가 본래의 기능을 다하기 위해서는 우선적으로 보조사업의 보조율을 상향조정하여 국가나 상위정부의 재정투자를 높이고, 지방에서 일반재원일 보통교부세를 특정사업에 배분하는 것을 최소화하는 것이 필요하다. 이것이 재정분권 및 재정형평화에 보다 부합하는 것이라 할 수 있다. 다음으로는 현재의 보통교부세 배분율을 크게 인상하여 배분하도록 하여 중앙정부나 광역자치단체가 요구하는 정책적 보조사업의 매칭재원을 상회하는 일반재원을 기초자치단체가 자율적인 의사결정에 따라 활용할 수 있도록 하는 것이 필요하다고 할 수 있다.

3. 보통교부세와 성질별 세출 간 상관관계

시군 전체의 보통교부세와 성질별 세울 증감률에 대한 상관관계 분석 결과는 아래와 같이 정리할 수 있다. 우선 보통교부세 증감과 인건비, 민간이전, 기금전출, 투자경비의 증감과는 양(+)의 상관관계를 보이는 것으로 나타났다. 보다 세부적으로 살펴보면, 시의 경우에 보통교부세와 성질별 세출 증감률에서 특히 기금전출, 투자경비의 증감과 양(+)의 상관관계가 있는 것으로 나타났으며, 군의 경우에는 인건비, 포상금, 출연금, 민간이전, 투자경비의 증감과 양(+)의 관계인 것으로 확인되었다.

보통교부세와 성질별 세출과의 상관관계 분석 결과를 보면, 보통교부세가 지방자치단체의 자율적 재원으로 활용되는 특성을 보이는 것으로 이해할 수 있다. 전체적으로 보통교부세는 투자적 경비와 유의미한 관계를 보이며, 이는 기초자치단체들이 자율적으로 활용할 수 있는 재원이 충분하다면 지역경제 발전을 위한 투자에 지출하고자 하는 의지가 있음을 보여주는 것이라 할 수 있다. 한편, 보통교부세의 증감은 인건비, 민간이전, 기금전출의 증감과 통계적으로 의미가 있는 것으로 나타났는데, 이를 바탕으로 지방자치단체가 보통교부세 세입 증가분을 자율적인 재원으로서 활용하는 것을 의미한다고 유추할 수 있다.

Ⅴ. 결 론

본 연구는 보통교부세의 배분이 지방자치단체의 재정지출과의 관계를 확인하기 위한 목적에서 선행연구와 관련 이론을 검토하였으며, 실증적 검증을 위해 상관관계 분석을 활용하여 보통교부세 증감이 지방의 재정지출 증감과의 관계를 분석하였다.

분석 결과, 보통교부세의 증감은 세외수입의 증감과 양(+)의 방향으로 관계를 갖는 것으로 나타났으며, 지방세의 증감과는 음(-)의 상관관계를 갖는 것으로 나타났다. 보통교부세와 기능별 지방세출 간의 상관관계 분석 결과에서는 보통교부세 증감이 일반공공행정, 농림해양수산, 수송 및 교통, 국토 및 지역개발의 증감과 양(+)의 상관관계를 갖는 것으로 나타났다. 한편, 성질별 지방세출과의 상관관계 분석에서는 보통교부세 증감이 인건비, 민간이전, 기금전출, 투자경비 증감과 양(+)의 상관성을 갖는 것으로 확인되었다.

분석 결과를 종합해보면, 지방자치단체는 보통교부세를 배분받아 자율적인 의사결정의 여지가 높은 방향으로 전략적인 의사결정 행태를 보이는 것으로 나타났다. 자체세입 부분에서는 보통교부세의 수입에 더해 자율적인 의사결정의 여지가 높은 세외수입을 확보하고자 하는 모습을 보이고 있으며, 지방자치단체의 전체 수입이 증대되도록 지방세에 대한 확충을 추구하는 것으로 확인되었기 때문이다.

한편, 기초지방자치단체는 일반재원으로서 보통교부세의 특성을 활용하여 지출부분에서도 자율적으로 활용하려는 특성을 보이나, 상위정부의 정책을 집행하기 위한 보조사업의 매칭배분 등 의무적인 재원의 배분에도 활용되고 있는 것으로 나타났다. 형평성에 기반한 국가적 정책목표를 달성하는데 필요한 정책적 측면을 고려하여 보통교부세가 배분되어도 지방자치단체는 이를 지역수요에 대해 온전히 자율적으로 배분하기 어려운 한계가 있다. 이는 정부 간 재정이전이 지니고 있는 지배적 특성, 즉 중앙정부가 지방자치단체에 이전재원을 이용하여 정책이나 지출 요구에 일치되도록 하는 현상이 나타나기 때문이다.

그러나 본 연구의 분석 결과 보통교부세와 성질별 세출 사이의 상관관계에서 보통교부세의 증감이 투자적 경비의 증감과 통계적 유의미성을 보이는 것으로 나타나, 기초자치단체들의 자체적 재원이 충분한 경우에는 지역경제 발전을 위한 투자를 확대할 의지가 있다는 것으로 확인할 수 있었다.

본 연구의 분석 결과에 따라 재정형평 기능과 지역경제 발전을 지향하는 보통교부세가 본래의 목적을 달성할 수 있도록 하기 위해 다음과 같은 정책적 함의를 제시할 수 있다. 첫째, 보조사업의 보조율을 상향하여 보통교부세가 지방자치단체의 일반재원임에도 불구하고 특정사업에 의무적으로 배분되는 것을 최소화하도록 할 필요가 있다. 이러한 경우, 지방의 보통교부세 배분이 최소화되어 지역경제를 발전시킬 수 있는 보조사업의 중단 및 실패를 초래하지 않도록 국가나 상위정부의 재정지원의 강화가 필요하다. 특히, 지방재정이 취약한 기초자치단체에 대한 차등보조율의 적극적 활용이 필요하다. 둘째, 보통교부세의 배분도 중요하나 지방자치단체의 자체적인 재정관리 역량과 책무성을 강화하기 위해 지방세의 세원 확대를 통한 자체세입 신장이 필요할 것이다. 셋째, 보통교부세가 중앙정부 및 광역자치단체의 정책적 보조사업의 매칭 재원으로 소모되어 버리는 것을 극복하여 지방재정의 자율적 재원으로서 활용될 수 있도록 하기 위한 정책적인 보완이 필요하다.

이러한 정책적 기여에도 불구하고 본 연구는 상관관계 분석에 머무르고 보다 구체적인 함의를 제시할 수 있는 인과관계 분석까지 실행하지 못하였다는 방법론적 한계, 그리고 보통교부세를 통해 혼입된 세입이 구체적으로 어떻게 활용되었는지 명백하게 추적하여 밝혀내지 못하였다는 현실적인 한계가 존재한다. 특히, 보다 명확한 설명을 위해서는 지방재정의 취약성 정도에 따른 보통교부세 지출의 차이에 대한 분석이 필요하다. 추후 연구에서는 이를 보완하여 지방재정 운용에 더욱 의미 있는 정책적 제언을 할 수 있도록 할 필요가 있다.

Acknowledgments

본 논문은 경기연구원에서 2018년 발간된 「보통교부세의 기초지방자치단체 재정지출 영향에 관한 연구」에서 수행된 분석의 일부를 수정·보완하여 작성되었음

The analysis is carried out based on the research report. 「The Impact of General Local Shared Tax on Local Expenditure(2018)」, published by Gyeonggi Research Institute, with some modifications and improvements.

References

- 김재영(2018). “지방재정 수입과 지출의 비대칭성에 대한 연구-자체재원을 중심으로”, 『한국지방재정학회 세미나자료집』, 363-381.

- 김종순·홍근석(2011). “국고보조금이 지방정부 재정지출에 미치는 영향분석-사회복지분야 국고보조금의 fungibility 가설 검증-”, 『한국지방자치학회보』, 23(3) : 259-283.

- 김종희(2014). “정부간 재정이전과 지방세 수입 간의 경쟁적 관계에 대한 연구”, 『재정정책논집』, 16(1): 3-39.

- 김준현(2013). “지방교부세의 지출효과 분석 : 끈끈이 효과”, 『입법과 정책』, 5(1) : 1-24.

- 김태일(1999). “지방교부세의 수평적 재정형평화 효과 분석: 측정방법에 대한 논의를 중심으로”, 『한국행정학보』, 33(3) : 403-417.

- 김택규(2016). “지방자치단체의 재정자율성 수준에 따른 보통교부세의 분배방안에 관한 연구 : 지방재정지출에 미치는 영향을 근거로”, 『지방재정』, 31 : 90-97.

- 김홍환(2016). “지방교부세 재정형평화 기능분석”, 『한국지방재정논집』, 21(3) : 127-152.

- 김흥주·박상철·구찬동(2014). “지방재정조정제도의 지역 간 형평화 효과분석: 강원도의 지방교부세와 보조금을 중심으로”, 『지방정부연구』, 18(2) : 507-537.

- 문병근·최병호·정종필(1998), “우리나라의 지방재정조정제도에 있어서 Flypaper Effect에 관한 실증적 분석”, 『경제학논집』, 7(1) : 165-185.

- 민기(2013). “보통교부세 배분구조와 지방정부의 도덕적 해이의 개선방안”, 『재정정책논집』, 15(1) : 107-135.

- 배상석·류세은(2007), “지방교부세가 정책유형별 지방정부 지출에 미친 영향분석”, 『한국정책학회보』, 16(1) : 143-235.

- 배인명(2003). “지방분권화의 현실과 개혁방안.”,『현대사회와 행정』, 13(2) : 55-82.

- 배인명(2010). “보통교부세의 인센티브제도에 대한 개선방안”, 『지방재정과 지방세』, 30 : 38-60.

- 배인명(2017a). “신정부의 재정분권 과제와 추진방안에 대한 소고.” 『지방행정연구』, 31(3) : 21-49.

- 배인명(2017b). “이전재원의 지방재정운영 효율성에 미치는 효과에 대한 연구”, 『국정관리연구』, 12(4) : 113-139.

- 서정섭(2010). “보통교부세 인센티브제도 운영에 관한 연구”, 『한국지방재정학회 춘계학술대회 발표논문집』, 107-123.

- 송상훈 외(2011). 『분권시대 지방교부세의 발전방향』, 경기연구원.

- 심익섭 외(2017a). 『전환기 지방자치론』, 청록출판사.

- 심익섭 외(2017b). 『전환기 행정학』, 청록출판사.

- 오영균(2008). “재정분권과 연성예산제약에 관한 연구.” 『행정논총』, 46(3) : 121-143.

- 이용환·김진덕(2018). 『보통교부세의 기초지방자치단체 재정지출 영향에 관한 연구』, 경기연구원.

- 이재원(2016). 『국고보조사업운영의 효율성 제고를 위한 정책과제』, 한국지방세연구원.

- 이창균·전지성(2015). “보통교부세 기초수요 측정항목 별 재정력 형평화 효과 분석”, 『GRI 연구논총』, 17(3) : 185-215.

- 임상수(2015). “지방교부세가 지방자치단체 지출에 미치는 영향”, 『한국산업경제학회 정기학술대회 초록집』, 615-636.

- 임상수(2016). “지방교부세가 지방자치단체 지출에 미치는 영향,” 『한국경제의 분석』, 22(3) : 101-145.

- 전상경(2006). “재정분권화와 연성예산제약 및 지방재정규율.”, 『지방정부연구』, 10(1) : 325~341.

- 전상경(2011). 『현대지방재정론』, 박영사.

- 조기현(2017). “재정분권과 지방교부세의 역할-성과와 발전방향”, 『한국지방재정학회 세미나자료집』, 155-177.

- 최병호(2017a). “보통교부세 세수확충 자체노력 유인제도의 재정효과 분석”, 『한국지방재정논집』, 22(3) : 79-114.

- 최병호(2017b). “보통교부세 세입확충 자체노력 반영 방식의 정적성 분석: 지방세징수율을 중심으로”, 『지방정부연구』, 20(4) : 247-268.

- 최원구·허등용·김진아(2017). “보통교부세의 지방재정형평화 및 재정력순위변동 효과분석”, 『한국지방재정논집』, 22(2) : 59-93.

- 허원제·김영신(2016). “비효율적 재정지출의 분석과 개선방향-지방교부세와 지자체 행사경비 지출의 인과관계를 중심으로”, 『한국지방재정학회 세미나자료집』, 23-50.

- 황소하(2017). “보통교부세의 재정형평화 효과와 재정력 역전: 기준재정수요액 및 기준재정수입액 산정을 중심으로”, 『예산정책연구』, 6(2) : 83-116.

- 황태연·신현철(2012). “보통교부세가 지방정부 재정지출에 미치는 영향 분석”, 『한국산업경제저널』, 4(1) : 115-139.

- Robin Boadway & Anwar Shah(2006). Intergovernmental Fiscal Transfers: Principles and Practice, The World Bank.

-

Rodden, Jonathan, Eskeland, Gunnar S., & Litvack, Jennie(ed.)(2003). Fiscal Decentralization and the Challenge of Hard Budget Constraints. Cambridge, Massachusetts: The MIT Press.

[https://doi.org/10.7551/mitpress/3021.001.0001]

미국 미시간주립대학교에서 사회과학-도시지역계획학 박사학위를 받았다. 현재 경기연구원 자치분권연구실에서 선임연구위원으로 재직중이다. “대도시 법인 중과세의 비효율성에 관한 연구(2016)”, “경기도 발전전략 과제(2015)”, “공공투자사업의 재정영향평가에 관한 연구(2015)”, “경기도 재정운용시스템 혁신 방안(2015)” 등 다수 연구보고서를 발표하였다. 주요관심 분야는 지방재정, 도시행정, 지방자치 등이다.

성균관대학교 국정전문대학교에서 박사학위를 받았다. 현재 한국방송통신대학교 행정학과 교수로 재직중이다. 주요관심 분야는 조직 및 인사관리, 공공갈등, 이민행정 등이다.

성균관대학교에서 행정학 석사 학위를 취득하고 박사과정을 수료하였다. 현재 경기연구원 자치분권연구실에서 연구원으로 재직중이다. 주요관심 분야는 지방재정, 지방자치 등이다.